登錄

登錄

海擇短評 Haize Comment:

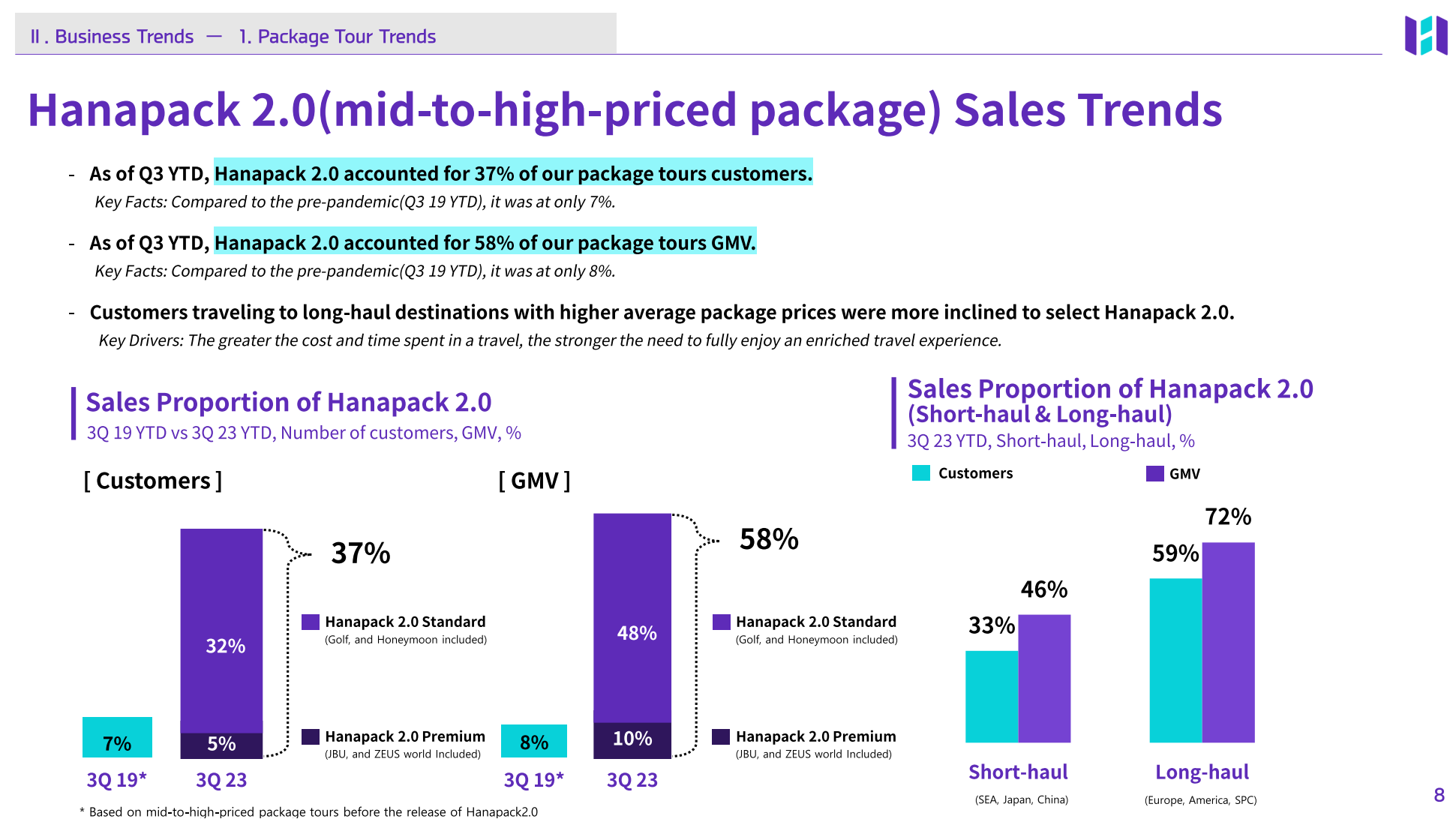

主營業務為團隊遊的南韓傳統旅行社Hanatour(KR: 039130),近期的Q3財報,披露了團隊遊交易額達4,401億韓元,較2019年同期增長90%,頗讓行業震驚。目前全球主要旅遊上市公司的已知財報,都顯示著疫情後自由行已取代團隊遊;各細分領域公司的復甦,也顯示著主\營線上住宿銷售的眾OTA,其間夜與淨利屢屢創下歷史新高。是什麼原因讓Hanatour的團隊遊交易額能再創歷史新高,甚至增長接近翻倍?依照公司說明,主要貢獻來自於內部稱為"Hanapack 2.0"的團隊遊產品線,截至2023Q3,有37%的客戶選用該系列產品,貢獻68%的交易額;如果從目的地距離出發地的長短線來看(長線對Hanatour為中/日/東南亞以外的國家),更有59%的長線客戶選用該產品,總貢獻72%的交易額。

Hanatour的說明,是個財務會計上的操作手段?還是真正的創新產品?海擇資本覺得可以在海擇觀點中作個淺探。

就我們理解,所謂"Hanapack 2.0",是針對團隊遊打包產品,增加餐飲與活動體驗的可選性、排除購物要素、維持導遊與司機服務、強化線上銷售後所產生的修正式產品。而根據Hanatour的官方說法,Hanapack 2.0的特點是,已在行程中排除團體購物與所有額外費用,從住宿、景區、餐飲都價格合理的可選式旅遊;若表定行程與實際行程不同,會補償100%的額外費用。相對於後疫情海外遊恢復之初,專注於吸引客戶的低價產品,它是一種能根據客戶需求進行不同風格變化的中高價位產品。

嚴格來說,"Hanapack 2.0"產品設計理念並不算新穎。從"半定制"團隊遊的角度來說,疫情前,攜程的團隊遊事業部,就供應定制師(分銷通路的一種)"地接包",第三方分銷通路可以選用(攜程所提供)較低價的產品元件,組成團隊遊打包產品;而從內容的角度來說,它也與過往的主題遊類似。南韓各旅行社對該風潮也因應得很快,Modetour的"Modu Signature"、Interpark的SIT(Special Interest Travel)、Kyowon Tour的"MZ PICK"、Good Travel的"Largo",其實都是基於類似理念的產物。

這對當前全球的傳統旅行社來說,會是一種啟蒙或是先驅潮流嗎?我們認為是,而且裡面有些要素值得重視:

1. 產品單價高、毛利低:Hanatour在Q3財報有個特殊點是,團隊遊交易額4,401億韓元,較2019年同期增長90%,但總(佣金)收入卻比2019年同期低39%。這意味著,過往團隊遊產品時有"不合理"低價,來源是購物團的提前返佣,產品本身的佣金可觀;而此類無購物團以赴歐美為主,絕對價格並不便宜,主要是元件價格能取得來自供應商的打包價,相對於客戶直接在OTA購買的BAR(Best Available Rate)便宜,但這個便宜只是"合理溢價",所以反映在財報上就是高單價、低毛利。

2. 餐飲與體驗要素大幅增加:過往團隊遊的產品,價格優勢體現在購物團提前返佣、遠離市區的住宿點、勉為其難能接受的團餐。隨著餐飲與體驗成為自由行的重點,客戶也會希望以合理價格消費米其林或是網紅餐廳的餐點,同時還能發朋友圈與Instagram。

3. 網路銷售佔比高: Hanatour本季財報的另一特色是,其交易額有58%來自於自營APP。公司也同步公告了迄2021年以來的APP月活躍數據,9月活躍數達53.2萬,甚至高於在南韓當地以OTA/OTP為訴求的Triple(51.7萬)及Myrealtrip(44.7萬)。當然線上銷售的成本/費用未必比線下低,但這證明了Hanatour能接觸到其他傳統旅行社接觸不到的客群。

4. 團隊遊自有用戶需求:基於自由行產生的產品交易額在全球都將持續放大,這是事實;不過團隊遊不會消失,特別在有安全性需求的地域、對價格敏感型客戶、特定族群的出行(如需要輪椅的老人)。

5. 長遠趨勢是動態打包:從這類半定制產品來看,過去旅遊行業談了太多的動態打包,但基於產品細分領域與SKU不完整,價格也不便宜,難以落地。Hanapack 2.0這類產品的規模化終點,應該是動態打包,而且SKU必須能兼顧價格減佣優勢,還能選購導遊、司機服務,才能真正規模化。

----------

The main business of Hanatour (KR: 039130), a traditional South Korean travel agency specializing in group tours, recently revealed in its Q3 financial report that the GMV of group tours reached 440.1 billion Korean won, a 90% increase compared to the same period in 2019, shocking the industry. Currently, the known financial reports of major global travel listed companies all indicate that post-pandemic individual travel has replaced group tours. What has caused Hanatour's group tour GMV to reach a new historical high, even nearly doubling? According to the company, the main contribution comes from an internal product line called "Hanapack 2.0". As of Q3 2023, 37% of customers chose this series of products, contributing 68% of the GMV ; 59% of long-haul customers chose this product (long-haul for Hanatour refers to countries outside of China, Japan, and Southeast Asia), contributing a total of 72% of the GMV .

Is"Hanapack 2.0" just a financial or accounting maneuver? or a significant innovation?

From our understanding, the so-called "Hanapack 2.0" is an "upgraded version" of a group tour package product, characterized by increased options for dining and activity experiences, the elimination of shopping elements, the retention of guide and driver services, and enhanced online sales features. According to Hanatour's official statement, the hallmark of Hanapack 2.0 is the exclusion of group shopping and all additional fees from the itinerary, offering a variety of reasonably priced options for accommodation, attractions, and dining. If there is a discrepancy between the scheduled and actual itinerary, Hanatour promises to compensate 100% of the additional costs. Unlike low-cost products that focused on attracting customers at the onset of the post-pandemic recovery of overseas travel, Hanapack 2.0 is a mid-to-high priced product that can be tailored to different styles based on customer needs.

Strictly speaking, the product design philosophy of "Hanapack 2.0" is not entirely novel. South Korean travel agencies have quickly responded to this trend with similar concepts. Modetour's "Modu Signature," Interpark's SIT (Special Interest Travel), Kyowon Tour's "MZ PICK," and Good Travel's "Largo" are all products based on a similar philosophy.

Will this be an enlightening or pioneering trend for traditional travel agents around the world? There are certain elements within this trend that are noteworthy:

1. High Product Price, Low Gross Margin: A notable aspect of Hanatour's Q3 financial report is that while the transaction volume for group tours reached 440.1 billion Korean won, a 90% increase compared to the same period in 2019, the total (commission) revenue was actually 39% lower than in 2019. This implies that past group tour products were "unreasonably" low-priced, subsidized by advance commissions from shopping tours, which made the product's own commission substantial. In contrast, these new non-shopping tour products, mainly focused on Europe and America, are not cheap in absolute terms. This is reflected in the financial statements as high unit prices but low gross margins.

2. Significant Increase in Dining and Experience Elements: Traditional group tours often had a price advantage due to advance commissions from shopping tours, remote accommodations, and barely acceptable group meals. However, as dining and experiences have become a focus for individual travelers, customers increasingly expect to dine at Michelin-starred or trendy restaurants at reasonable prices, where they can share on social media platforms like WeChat Moments and Instagram.

3. High Proportion of Online Sales: Another key feature of Hanatour's financial report this quarter is that 58% of its transaction volume came from app. The company also announced its app's monthly active user data up to September 2021, with active users reaching 532,000 in September, even surpassing local South Korean OTA/OTP platforms such as Triple (517,000) and Myrealtrip (447,000). Although the costs/expenses of online sales might not necessarily be lower than offline sales, this demonstrates Hanatour's ability to reach customer segments that other traditional travel agencies may not. This shift indicates a strategic advantage in adapting to the digital landscape and consumer preferences.

4. Demand for Group Tours: While it is true that the GMV for individual travel products will continue to expand globally, group tours will not disappear. They remain particularly relevant in regions where safety is a concern, for price-sensitive customers, and for specific groups with unique needs (such as elderly travelers requiring wheelchair accessibility).

5. Long-term Trend Towards Dynamic Packaging: Looking at these semi-customized products, the travel industry has long discussed dynamic packaging. However, due to incomplete product segmentation and SKU (Stock Keeping Unit) offerings, along with high prices, it has been challenging to implement effectively. The end goal for products like Hanapack 2.0 should be dynamic packaging, where SKUs not only offer price and commission advantages but also allow for the selection of guides and driver services to truly achieve scalability. This approach would provide a more personalized and flexible travel experience, catering to the evolving needs and preferences of modern travelers.

----------

하나투어(KR:039130)의 주요 사업은 최근 3분기 실적 발표에서 패키지 여행 상품의 GMV가 4,401억원으로 2019년 동기보다 90% 증가했다고 밝혀 업계를 놀라게 했다. 현재, 이미 알려진 각 대형 글로벌 여행 상장 회사의 재무 보고는 모두 포스트 코로나 개인 여행이 이미 패키지 여행을 대체했다고 밝혔다. 하나투어의 패키지 여행 상품 GMV가 사상 최고치를 기록하거나 심지어 거의 두 배로 늘어난 이유는 무엇인가? 이 회사에 따르면 주요 기여는 "하나팩 2.0"이라는 내부 제품 라인에서 비롯되었다. 2023년 3분기 현재 37%의 고객이 GMV의 68%를 기여하는 제품군을 선택했다. 장거리 고객의 59%가 이 제품을 선택했다(하나투어의 장거리 고객은 중국, 일본, 동남아시아 이외의 국가를 가리킨다). 이는 전체 거래액의 72%를 차지한다.

"하나팩 2.0"은 재무 또는 회계 전략인가?아니면 혁신적인 제품인가?

우리의 이해를 보면, 이른바 "하나팩 2.0"은 단체 여행 제품의 '업그레이드 버전'으로 음식과 액티비티 체험의 선택을 추가하고 쇼핑 요소를 제거하며 가이드와 기사 서비스를 유지하고 온라인 판매 기능을 강화한 것이 특징이다. 하나투어의 공식 발표에 따르면 "하나팩 2.0"은 일정상 단체쇼핑 제외, 추가경비 포함, 합리적 가격의 선택관광, 시내 중심 호텔 숙박, 핫플레이스와 로컬 맛집 포함 등이 특징이다. 일정표와 실제 여행이 다를 경우 추가 비용을 100% 보상하겠다고 약속했다. "하나팩 2.0"은 코로나 이후 해외여행 회복 초기 고객 유치에 집중했던 저가 제품과는 달리 고객 취향에 맞춰 스타일에 다양한 변화를 준 상품이라고 할 수 있는 중고급 제품이다.

엄밀히 말하면, "하나팩 2.0"의 제품 디자인 컨셉은 완전히 새로운 것은 아니다. 한국 여행사들도 이런 추세에 발빠르게 호응해 비슷한 개념을 내놓았다. 모두투어의 '모두 시그니처', 인터파크의 SIT(Special Interest Travel), 교원투어의 'MZ PICK', 참좋은여행의 '라르고'등은 비슷한 컨셉을 기반으로 한 제품들이다.

세계 각지의 전통 여행사들에게 이것은 계발적이거나 개척적인 추세가 될 것인가? 이 추세에는 다음과 같은 몇 가지 주목할 만한 요소가 있다.

1. 제품 가격이 높음, 이익률이 낮음: 하나투어의 3분기 실적 발표에서 주목할 만한 점은 패키지여행의 거래량이 4,401억원으로 2019년 동기보다 90% 증가했지만 (커미션)총수익은 사실상 2019년보다 39% 감소했다는 것이다. 이는 과거의 패키지 여행 상품의 가격이 "불합리하게" 낮고 쇼핑관광의 선불커미션으로 보조되였음을 의미하며 이는 제품 자체의 커미션을 상당히 상당하게 한다. 대조적으로, 이러한 새로운 비쇼핑 관광 상품은 주로 유럽과 미국에 집중되어 있으며, 절대 가격은 결코 싸지 않다. 이는 재무제표에 높은 단가에 낮은 총이익률로 반영됐다.

2. 음식과 체험 요소의 현저한 증가: 전통적인 패키지 여행은 일반적으로 가격 우위를 가진다. 왜냐하면 그들은 쇼핑 관광, 외진 숙박과 거의 받아들일 수 없는 단체 음식에서 선불 커미션을 받을 수 있기 때문이다. 그러나 음식과 체험이 개인 여행자들의 관심사로 떠오르면서 소비자들은 위챗 모멘트와 인스타그램 등 소셜미디어 플랫폼에서 미슐랭 스타나 패션 레스토랑에서 합리적인 가격으로 식사를 하기는 체험을 공유하기를 점점 더 원하고 있다.

3. 온라인 판매 비중이 높음: 하나투어의 이번 분기 실적 보고의 또 다른 핵심 특징은 거래량의 58%가 자영 앱에서 나왔다는 것이다. 이 회사는 또한 2021년 9월까지의 앱 월간 활성 사용자 데이터를 발표했다. 9월 활성 이용자는 53만2천명으로 트리플(51만7천명), 마이리얼트립(44만7천명) 등 국내 토종 OTA/OTP 플랫폼도 넘어섰다. 온라인 판매의 원가/비용이 반드시 오프라인 판매보다 낮지는 않을 수 있지만, 이는 하나투어가 다른 기존 여행사에 없을 수 있는 고객층과 접촉할 수 있는 능력이 있음을 보여준다. 이러한 변화는 디지털 환경과 소비자 선호도에 대한 전략적 이점을 보여준다.

4. 패키지 여행에 대한 수요: 개인 여행 상품의 상품 거래 총액은 전 세계적으로 계속 확대될 것이지만 패키지 여행은 사라지지 않을 것이다. 이들은 안전한 지역, 가격에 민감한 고객 및 휠체어 보조가 필요한 노인 여행자와 같은 독특한 요구를 가진 특정 그룹에서 특히 중요하다.

5. 동적 포장의 장기적인 추세: 이러한 반맞춤형 제품을 보면 관광업계는 이미 동적 포장을 논의하고 있다. 그러나 불완전한 제품 세분화와 SKU(재고 단위)공급, 높은 가격 때문에 효과적으로 구현하는 것은 도전적이었다. "하나팩 2.0"과 같은 제품의 최종 목표는 동적 포장이어야 한다. 그 중 SKU는 가격과 커미션 이점을 제공 할 뿐만 아니라 실제로 확장성을 달성하기 위해 가이드 및 드라이버 서비스를 선택할 수 있다. 이 방식은 현대 여행자들의 변화하는 요구와 선호도에 맞춰 더욱 개성적이고 유연한 여행 경험을 제공할 것이다.

文章鏈接 Hyperlink:https://www.traveltimes.co.kr/news/articleView.html?idxno=405740

資料來源 Resource:Traveltimes

標籤 Label: Group Tour Post-pandemic Hanatour KR: 039130 Hanapack 2.0 Triple Myrealtrip