登錄

登錄

海擇短評 Haize Comment:

如果說哪家公司能以一己財報帶動美國旅遊類股的看漲情緒,從當前的財報季來看,無疑只能是Airbnb,從這個角度看,它的影響力已經超過Booking。

어떤 회사의 재무제표가 미국 여행주의 상승을 이끌 수 있다면, 현재의 재무제표로 볼 때 의심의 여지없이 Airbnb뿐이다. 이런 의미에서 Airbnb은 Booking을 압도한다.

Airbnb(NASDAQ: ABNB)은 최근 2021년 4분기 재무제표를 발표했는데 매우 뛰어난 실적을 기록했다. 그리고 Airbnb은 2022년 상반기 실적을 완벽하게 예측했고, 주택 공급과 고객 증가율 면에서도 효과적인 성장 해법을 제시했다. 다만 체험형 업무의 거래액 예측이 불확실하다. 아마 이것은 중요하지 않을 수도 있다. Haize Capital의 몇 가지 관점을 정리해 본다.

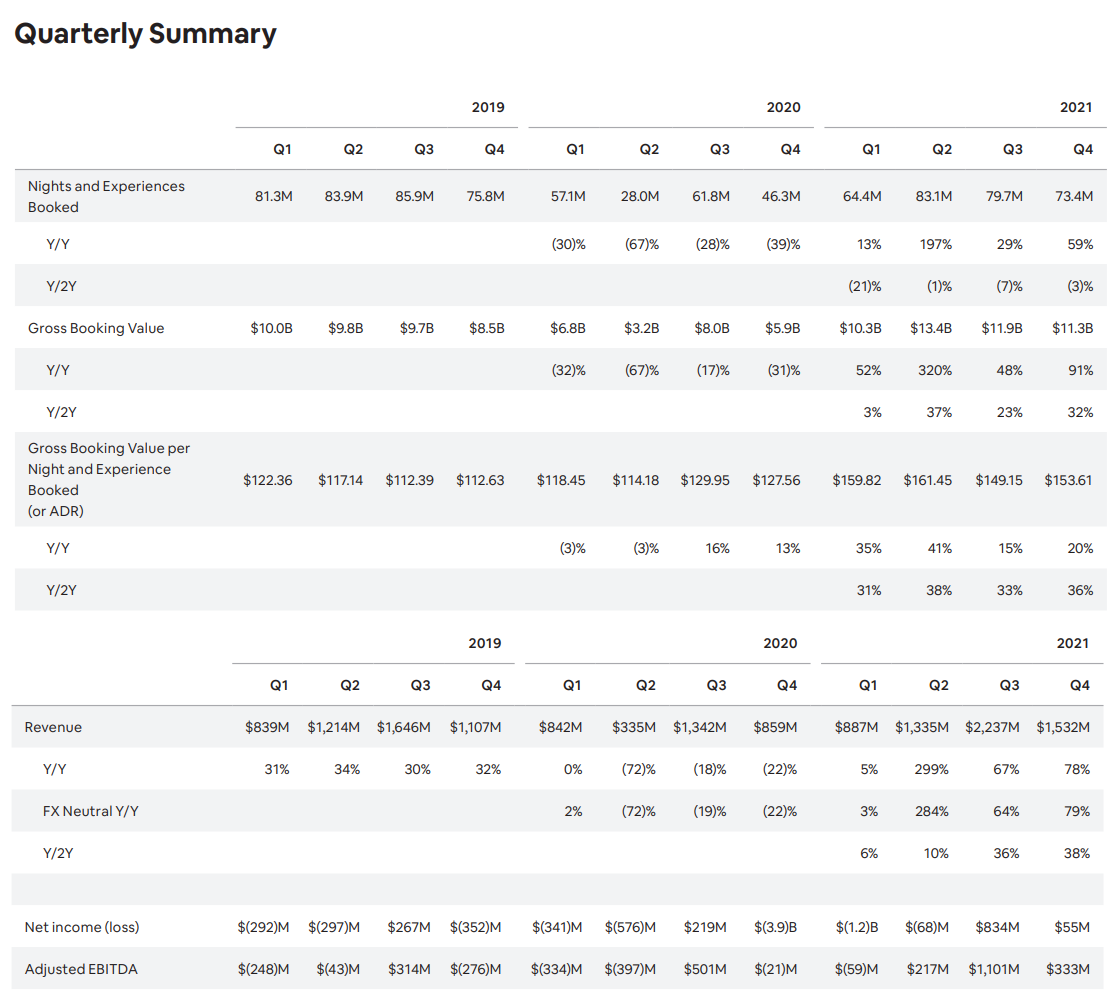

1. 재무지표가 양호하다. Airbnb은 2019년 4분기에 단지 7,340만 숙박 객실만을 판매하여 2019년 동기 대비 3.2% 감소했으며, 기타 모든 경영지표는 2019년 동기 대비 증가하였다. 거래액은 33% 증가한 113억 달러, 수입은 38% 증가한 15억 3000만 달러였으며 EBITDA도 3억3000만 달러 흑자로 순조롭게 전환했다.

2. 객단가가 지속적으로 상승하다. 2021년 4분기 ADR(Average Daily Rate · 평균 객실 단가)은 154달러로 2019년 같은 기간보다 36% 올랐다.

3. 마케팅 비용을 통제했다. 4분기 4억 4 천만 달러의 마케팅 비용은 모든 경영 지표가 2019년보다 낮지 않다는 전제 하에 2019년 동기보다 약 20% 낮았다. Chesky에 따르면 Airbnb은 SEM과 유사한 마케팅 전략을 거의 채택하지 않았다. 이런 전략은 적어도 2023년까지 지속될 수 있다.

4. 숙박 이외의 업무 영향력은 아직 약하다. 이번 콘퍼런스 콜에서 역시 체험형 콘텐트를 집주인이 제공해야 한다는 점을 강조하고 있어 당분간 공급업체와 API 협업을 할 계획은 없는 것으로 보인다. 이렇게 되면 집주인이 Airbnb에 더 의존하게 되고 서비스 질도 보장될 수 있지만 SKU 숫자나 매출 신장에는 한계가 있다.

5. 2022년 상반기 실적에 대한 기대가 크다. Airbnb이 주주보고에서 공개한 실적예기는 2022년 1분기의 수입이 2019년 동기대비 68%~76% 성장할것으로 나타났다. 또한 2022년 2분기의 예약 수량은 2019년 동기와 비교해 예약 수량이 25% 증가했다고 언급했다. 이는 이번 분기 전체 여행업종 주요 상장사 가운데 가장 낙관적인 전망으로 보인다.

지금까지 Booking의 숙박 매출이나 수입 지표는 Airbnb보다 대략 2배 정도 많았다. Airbnb이 현재의 숙박 사업 성장 속도를 유지할 수 있다면 Booking을 추월하는 데 그리 오랜 시간이 걸리지 않을 것이다. 투자자들은 Airbnb의 체험이나 보험 등 부차적인 사업이 잘 되고 있는지, S1의 공모서에서 시장 규모가 부풀려진 것은 아닌지 신경쓰지 않는다. 이제 Airbnb이 경쟁력을 바탕으로 구축한 장벽은 더욱 강해질 것으로 보인다. Booking, Expedia, 씨트립은 아마도 숙박 커버리지 면에서 Airbnb와 경쟁할 수 있을 것이지만, 민박 업계의 거대 기업으로서 Airbnb는 많은 양의 유기적인 트래픽을 축적하고 있기 때문에 다각화 사업을 더욱 쉽게 할 수 있다(Booking에는 Connected Trip, 씨트립에는 원스톱 서비스가 있다). Airbnb은 손익분기점 역시 경쟁사보다 낮기 때문에 적어도 다른 OTA 들처럼 Google Map과 고덕지도(高德地图)의 마케팅 전략 ROI를 고심할 필요가 없다. 어쩔 수 없이 가격 경쟁을 하더라도 Airbnb은 경쟁사에 밀리지 않는다.

----------

もしどの会社が自社の決算発表で米国の旅行関連株の上昇ムードを牽引できるとすれば、現在の決算発表から見れば、間違いなくAirbnbしかない。そういう意味では、AirbnbはBooking以上の影響力を持っている。

Airbnb(NASDAQ: ABNB)は最近、2021Q4決算を発表し、非常に優れたを達成した。2022年上半期の業績予想は完璧で、物件供給と顧客の増加率についても効果的な成長方法を示している。「Airbnbエクスペリエンス(体験)」事業の取引額の予想が曖昧なのが玉に瑕だが、それは重要ではないかもしれない。海擇資本のいくつかの観点を整理すると、次のようになる。

1、財務指標が良好だ。Airbnbは2021Q4の販売泊数が7,340万泊で2019年同期を3.2%下回っただけで、その他の経営指標はすべて2019年同期を上回った。取引額は113億ドルで33%増、収入は15.3億ドルで38%増、EBITDAも3億3000万ドルの黒字に順調に転じた。

2、客単価が上がり続けている。2021Q4のADR(Average Daily Rate、平均客室単価)は154ドルで、2019年同期より36%も上昇した。

3、マーケティングコストを抑えた。各経営指標が2019に劣らないという前提の下で、Q4の4億4000万ドルのマーケティング費用は2019年同期より約20%低かった。Chesky氏によると、AirbnbではSEMのようなマーケティング施策はほとんど行われておらず、こうした戦略は少なくとも2023年まで継続可能だという。

4、宿泊以外の事業の影響力はまだとても弱い。今回の電話会議でも体験型コンテンツはホストが提供すべきだと強調されており、当分の間、サプライヤーとAPI連携をすることはなさそうだ。そうすれば、ホストがAirbnbに依存するようになり、サービス品質が保証されるが、SKU数や売上高の拡大は大きく制限されると信じている。

5、2022年上半期の業績予想が非常に強い。Airbnbが株主向け報告書に開示した業績予想によると、2022Q1の収入は2019年同期比68%~76%増加する。また、電話会議では、現在の2022Q2の予約数を2019年同期と比較しても、予約泊数が25%増加していることが明らかになった。どうやら、これは今期のすべての旅行業界の主要な上場企業の中で最も楽観的な予想だ。

これまではBookingの販売泊数や収入に関する指標は、おおむねAirbnbの2倍程度だった。Airbnbが本業の宿泊事業で現在の成長ペースを維持できれば、Bookingを超えるまでにはそれほど時間はかからないだろう。投資家は、Airbnbの体験や保険などの副次的な業務がうまくいっているかどうか、S1の目論見書に記されている市場規模予測が誇張されているかどうかを気にしないだろう。今から見ると、Airbnbが競争優位性を持って築かれた参入障壁はだんだん強くなってくる。Booking、Expedia、Ctripは、物件カバー範囲の面ではAirbnbと競合できるかもしれないが、民泊業界最大手としてオーガニックトラフィックを蓄積しているAirbnbは、多角化(BookingであればConnected Trip、Ctripであればワンストップサービス)しやすくなる。Airbnbの損益分岐点も競合他社より低くなるから、少なくとも他のOTAのようにGoogle Mapや高徳地図でのマーケティング施策のROIのために知恵を絞る必要はない。本当に価格競争を強いられても、Airbnbは競合他社に負けない。

----------

In the past, Booking’s room-night and revenue-related figures were roughly twice that of Airbnb. If Airbnb could maintain such a growth rate in the accommodation industry, it may not take too long to surpass Booking, and investors probably don't concern its experience, insurance and other secondary product lines, or if its S1 prospectus was too exaggerated about potential market. Now the moat of Airbnb is becoming clear: Booking, Expedia, and Ctrip may be able to confront Airbnb in terms of housing coverage, but the organic traffic accumulated by Airbnb as the first brand of short-term rental can make it easier to diversify its operations ("Connected Trip" of Booking, "one-stop service" of Ctrip). Its break-even point would lower than its peers, at least Airbnb doesn't have to rack its brains to calculate the ROI of investing in Google Maps or AutoNavi maps, like its rivals; even there is a price battle, Airbnb won't lose .

文章鏈接 Hyperlink:https://news.airbnb.com/airbnb-fourth-quarter-and-full-year-2021-financial-results/

資料來源 Resource:News

標籤 Label: U.S. Airbnb Chesky Marketing cost control Booking Expedia ABNB BKNG EXPE TCOM