登錄

登錄

海擇短評 Haize Comment:

同程旅行(HK: 0780)近期公告2022Q1財報,財報增速一般,盈利穩健可持續。公司並未發布未來預期,但依照中國當前的防疫大環境,Q2顯然不會好。未來增長潛能不在己而在防控何時放開。

同程雖然並未公告Q2預期,所以不得而知,但可以想見不會太好;從收入受疫情防控影響的程度看,也許就像2020年一樣,同程Q2受創的程度會比攜程好些,一方面同程在國際的投入少,一方面上海是攜程的主場,而上海Q2封鎖迄今尚未完全解除。但未來收入是否能好轉、什麼時候能好轉、有沒有新增速的潛力,這都與同程的競爭力無關,而與防疫強度的關係更大了,同程無法自外大環境。當前還是看防疫的影響會不會是Q2的full quarter了。

----------

통청여행(同程旅行, HK: 0780)은 최근 2022년 1분기 재무결산을 발표하였다. 업적의 증가는 평범했고, 이윤은 안정적으로 지속적이다. 이 회사는 향후 실적 전망을 밝히지 않았지만 중국이 엄격한 방역 조치를 실시하는 상황에서 2분기 실적도 좋지 않을게 분명하다. 이 회사의 성장잠재력을 좌우하는 것은 기업 자체가 아니라 규제완화의 시작 시점이라는 것이다.

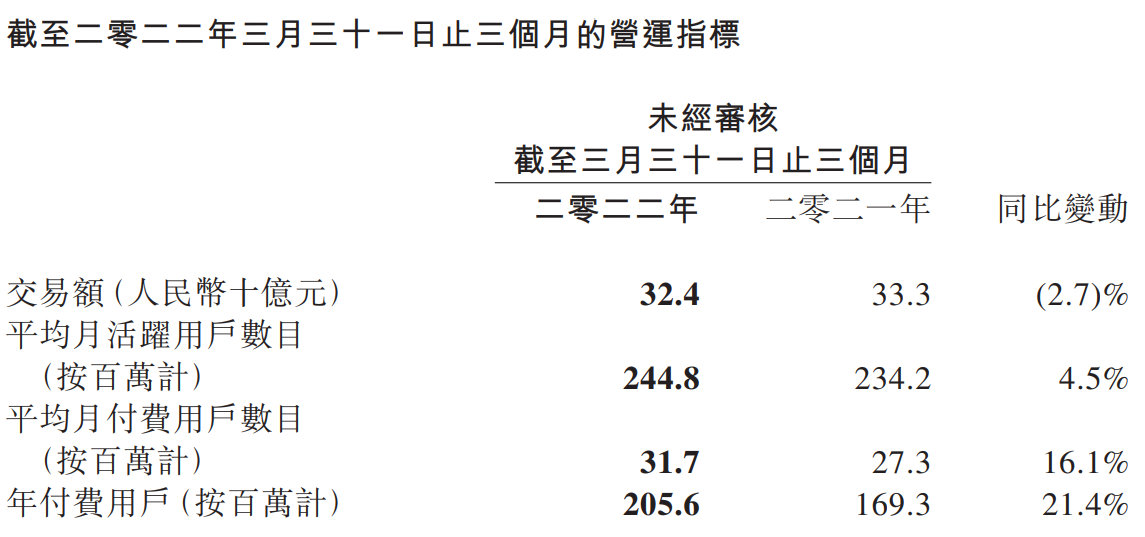

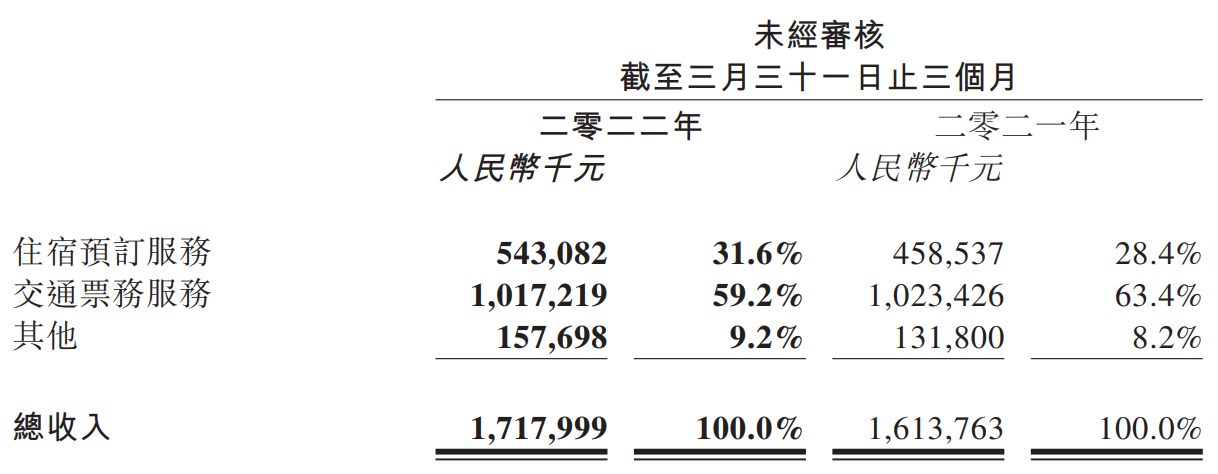

통청여행(同程旅行)의 1분기 숙박예약 사업의 GMV는 5.4억 위안으로 2019년 동기 대비 11% 성장했다. 교통류 매표업무의 GMV는 10.2억 위안으로 2019년 동기 대비 19% 하락했다. Adjusted EBITDA는 4.4억 위안으로 2019년의 6.2억 위안보다 29% 하락했다. 2.4억의 월간 활성 사용자 수(MAU)와 3170만의 월간 거래 사용자 수(MTU)가 2019년 같은 기간보다 훨씬 높다. 장점은 사용자의 점성이 점점 강화되고 단점은 사용자가 가격 변화에 점점 민감해지는 것이다. 그러고 보니 네티즌들의 소비수준이 떨어지고 있는 것 같다. 이는 네티즌의 소비 성향이 점점 더 강해질 것이라는 우리의 그전의 예상했던 것과는 배치된다.

중국 방역 조치의 강도를 감안하면 위의 같은 통청여행(同程旅行)의 경영 성과에 대한 논평은 타당하지 않은 것 같다. 어쨌든 통청여행(同程旅行)은 안정적으로 돈을 버는 회사다. 현재 여행사로서 1분기 EBITDA가 4억 위안에 이르는 것은 이미 좋은 실적이다.

통청여행(同程旅行)은 아직 2분기 실적 전망을 발표하지 않았지만, 2분기 실적이 그리 좋지는 않을 것으로 전망하고 있다. GMV가 방역 조치의 영향을 받는 정도를 보면 통청여행(同程旅行) 2분기에 받는 영향은 2020년처럼 씨트립(Ctrip)보다 작을 수 있다. 그 이유 중 하나는 통청여행(同程旅行)의 국제 업무에 대한 투입이 적기 때문이다. 또 다른 원인은 상하이가 씨트립(Ctrip)의 본거지로 2분기 상하이의 방역 봉쇄 조치가 아직 완전히 해제되지 않았기 때문이다. 그러나 미래 소득이 호전될지, 언제 호전될지, 새로운 성장 잠재력이 있는지는 통청여행(同程旅行)의 경쟁력과 상관없이 방역 조치의 강도와 더 큰 관계가 있다. 통청여행(同程旅行)은 시장 환경에서 벗어날 수 없기 때문이다. 방역 조치의 영향이 전 2분기 내내 이어질지는 지켜봐야 한다.

----------同程旅行(HK: 0780)は最近、2022年第1四半期決算を発表した。業績の伸びは普通で、利益は安定的で持続可能だ。同社は今後の業績見通しを発表していないが、中国における厳格な防疫措置が行われている環境下、第2四半期の業績はきっと良くないだろう。同社の成長潜在力を決定する要因は企業自身ではなく、制限緩和の開始時期だ。

同程旅行の第1四半期の宿泊予約事業のGMVは5.4億人民元で、2019年同期比11%増加した。交通系チケット販売事業のGMVは10.2億人民元で、2019年同期比19%減少した。調整後のEBITDAは4億4000万人民元で、2019年の6億2000万人民元から29%減少した。月間アクティブユーザー数(MAU)の2億4000万人と月間取引ユーザー数(MTU)の3170万人が、2019年の同時期を大きく上回っている。メリットではユーザーのスティッキネスが強くなり、デメリットではユーザーが価格の変化に敏感になっている。このように見ると、ネットユーザーが消費をダウングレードしているように見える。ネットユーザーが徐々に消費をアップグレードしているという私たちの従来の印象とは逆の方向にある。

中国の防疫措置の強さを考慮すれば、同程旅行の経営成果に対する上記のコメントは厳しいところがあるようだ。いずれにしても同程旅行は安定して儲かっている会社だ。今のところ、旅行会社として、1四半期のEBITDAは4億元に達し、すでに悪くない業績だ。

同程旅行は第2四半期の業績見通しを発表していないが、第2四半期の業績はあまり良くないと見られる。GMVが防疫措置の影響を受ける程度から見ると、2020年同様に、同程旅行は第2四半期に受ける影響が携程よりも小さいかもしれない。一つの理由は、同程旅行の国際業務への投入は少ないということだ。もう一つの理由は、上海は携程の本拠地であり、第2四半期に上海のロックダウンはまだ完全には解除されていない。しかし、将来、所得が好転するかどうか、いつ好転するか、新たな成長の潜在力があるかどうかは、同程旅行の競争力とは関係なく、防疫措置の強度との関係がさらに大きくなっている。同程旅行は市場環境の外に身を置くことはできないからだ。当面やはり注意すべきは、防疫措置の影響が第2四半期の全四半期にわたって続くかどうかということだ。

----------Although Tongcheng has not announced its Q2 outlook, predictably it will not be very good; as for the impact of pandemic restrictions on revenue, maybe it will just like in 2020, Tongcheng's Q2 will be less affected than Ctrip, on the one hand, Tongcheng has little investment in the international market, on the other hand, Shanghai is the home base of Ctrip, and the Shanghai Q2 lockdown has not been completely lifted so far. However, whether the revenue will improve in the future, when will it improve, and whether there is potential for new growth, all of which have little to do with Tongcheng's competitiveness, but have much to do with the intensity of pandemic prevention. The company can't keep out of environment. At present, we still got to see if the pandemic restrictions will impact a full quarter of Q2.

文章鏈接 Hyperlink:https://www.tongchengir.com/cn/investor-relations/

資料來源 Resource:Tongchengir

標籤 Label: Tongcheng Earnings Report China Pandemic Prevention Ctrip 0780 TCOM