登錄

登錄

海擇短評 Haize Comment:

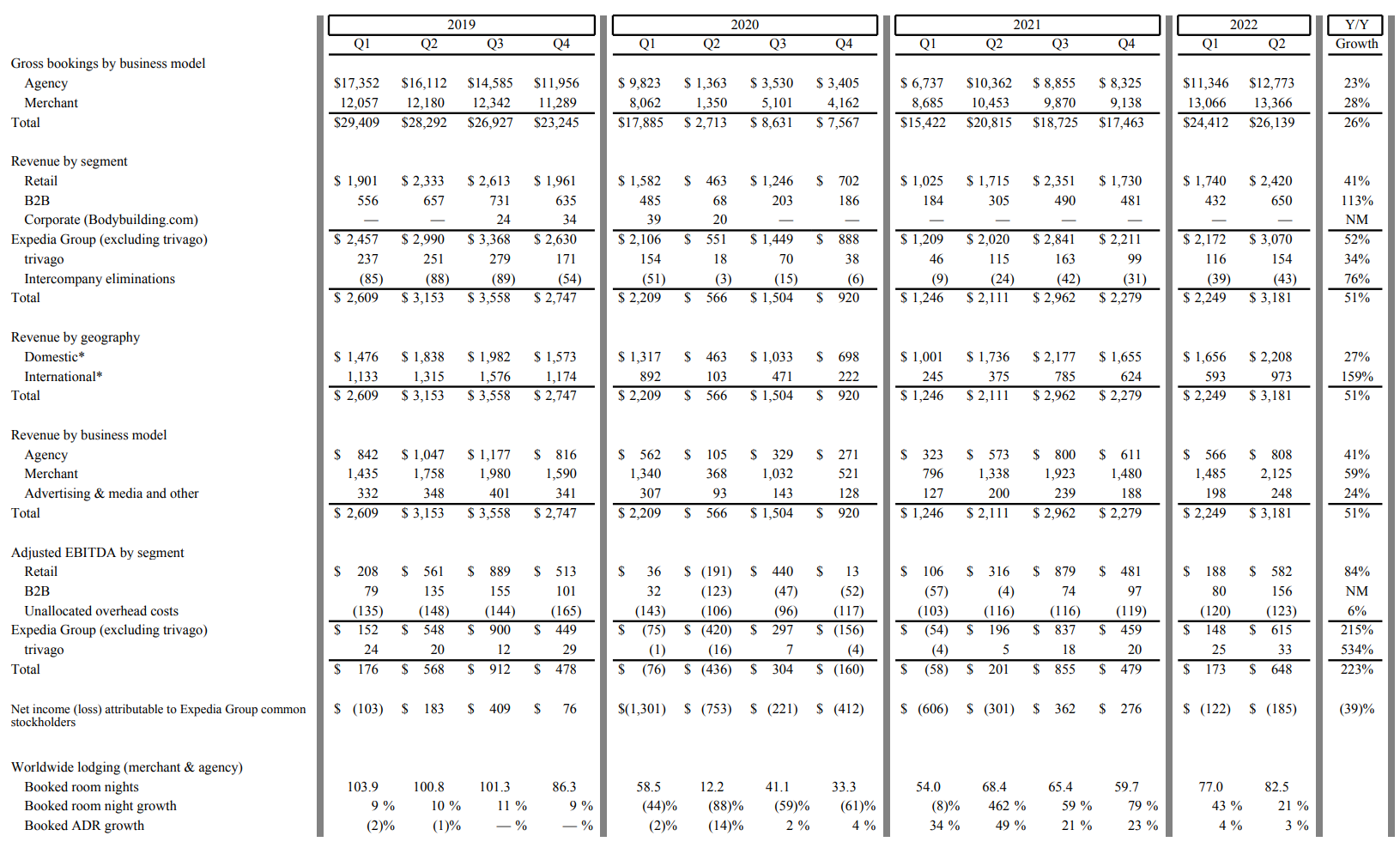

Expedia (NASDAQ: EXPE) reported good Q2 earnings -- as long as it doesn't compare to Booking (NASDAQ: BKNG). Haize Capital shares some views as below:

1. The financial results moved out of COVID panic: Expedia's Q2 financial data was not bad, in addition to the second-highest revenue of US$3.18 billion, EBITDA also reached the third-highest in history, reaching US$648 million. Compared with financial data, the room nights that represent market share performed slightly worse. Although its 82.5 million room nights reaches a new high since COVID, it is only 82% of the same period in 2019. Of course, this is not bad, but it is much weaker than the record high of Booking’s 246 million room nights. In the past, Expedia’s room nights were generally half of Booking’s, but now it’s only about one-third, Expedia’s market share has been declining quarter by quarter.

2. Adhere to the "survival mode": The company stated in the conference call that based on profitability considerations, performance marketing (ie, CPC/CPS ads through third-party Google and Tripadvisor) will be minimized in the future, and more funds will be allocated to direct traffic and high life-cycle consumers. Although the company exemplified that the APP's flight fare tracking function has obtained huge traffic, but to promote such a strategy in the long run, a more systematic and more matrix-based product is needed; and there is still a "prisoner's dilemma" in performance marketing, stop buying ads will allow competitors to buy keywords at a lower price.

3. Corporate travel remains to be seen: Expedia has streamlined its strategic investment in the process of focusing on its own business. Regarded as a non-core business, the group's corporate travel firm Egencia sold to Global Business Travel (NYSE: GBTG) under American Express. Although this deal in exchange for GBT's 10-year contract to use its system and resources, the effect remains to be seen.

4. Room nights are eroded by Booking and Airbnb: At present, although Expedia can make good profits based on its adherence to its own business and profit margins, its market share has been eroded by Booking and Airbnb from the perspective of room nights, especially in the United States market. Expedia prides itself on having a group of high-contributing, high-value consumers, but in the long run, when Expedia contributes less guests to accommodation suppliers, the latter may no longer give Expedia the highest commission, which will impact its B2B and B2C value. Finally, it is not impossible for this group of high-contributing consumers to leave Expedia.

Expedia survived the 2020 pandemic successfully, which may have caused the company's dependence on existing approaches, and shifted over-quickly to "survival mode" that focuses on profitability during a period of weak economy with inflation. Airbnb did the same, but Airbnb has a big advantage basing on exclusive listings while Vrbo hasn't. It is true that "cash is the king" during a recession. Once the economy recovers quickly, the market share may be quickly seized by more aggressive competitors because of pursuing profits. The decline of the kingdom doesn't happen in a day, but the data shows that Expedia's risk of decline is gradually increasing, especially when it encounters Booking and Airbnb.

----------

Expedia(NASDAQ: EXPE)公告了很好的Q2財報--只要不跟Booking(NASDAQ: BKNG)對比。海擇資本公告部分季報觀點如下:

1. 財報渡過疫情幽谷:Expedia在Q2的財務數據不差,除了收入31.8億美金創下歷史次高,EBITDA也創下歷史第三高,達6.48億美金。相較於財務數據,代表市場占有率的間夜數表現略差,間夜數8,250萬雖然創下疫情以來新高,不過僅達2019年同期的82%。當然這也不差,不過與Booking間夜數(2.46億)創歷史新高相比,就差了許多;過去Expedia間夜數一般為Booking的一半,現在僅約1/3,市占率正在逐季下降。

2. 堅持走向"生存模式":公司在電話會議說明,基於盈利考慮,未來將儘量減少績效營銷(亦即通過第三方Google、Tripadvisor進行的CPC/CPS投放),會將更多資金分配到直接流量與高生命週期的消費者。雖然公司舉例說明APP中的航班價格追踪功能就取得了巨大流量,但要長期推動這樣的戰略還需要更系統化、更矩陣式的產品;且績效營銷投放還有"囚徒困境",不投放只是讓競爭對手能更低價購買取得關鍵字。

3. 商旅成效待觀察:Expedia在專注本業的過程中,將戰略投資精簡許多,連集團旗下的商旅公司Egencia,都被視為非核心業務賣給美國運通旗下的Global Business Travel(NYSE: GBTG)。雖然這項投資換取了GBT 10年使用系統與資源的合約,但成效仍待觀察。

4. 間夜遭Booking與Airbnb蠶食:目前看來,Expedia雖然目前可以基於堅持本業與利潤率取得不錯的盈利,但從間夜數的角度,市場份額已不斷被Booking與Airbnb蠶食,特別是美國市場。Expedia自豪有一群高貢獻高價值的消費者,但長期來看,當住宿供應商因為Expedia能帶來的客人數減少,也可能不再給到Expedia最高的佣金,這會衝擊到其B2B與B2C的價值,最後這群願意給到Expedia高貢獻的消費者也並非不可能遷移。

可能是因為在2020年成功的渡過疫情,我們認為Expedia產生了路徑依賴,在通膨的經濟疲軟時期過快的轉移到重盈利的"生存模式",當然Airbnb也是這麼做,但是Airbnb在一塊基於非標運作的生態圈中擁有龐大的獨佔利益,Vrbo沒有;不景氣期間"現金為王"是事實,一旦經濟復甦得快,也可能因為堅持盈利,市占率被較激進的競爭對手快速佔有。王國的衰敗不是一天會發生的事,但從數據看,Expedia的衰敗風險正在逐步增加,特別當它的對手是Booking與Airbnb的時候。

----------

エクスペディア(NASDAQ: EXPE)が好調な第2四半期決算を発表した(Booking(NASDAQ: BKNG)と比較しなければ)。今回の決算について、海擇資本は次のように理解している。

1、財務報告書によると、同社はコロナ禍に伴う困難な時期を乗り越えた。エクスペディアの第2四半期の業績は悪くなく、売上高が31億8000万ドルで過去2番目の高さを記録したほか、EBITDAも過去3番目の高さの6億4800万ドルを記録した。財務パフォーマンスに対して、市場シェアを表す指標である販売泊数はやや低調で、販売泊数8250万泊は感染拡大以降最高を記録したものの、2019年同期の82%にとどまった。もちろん悪い実績ではないが、Bookingの販売泊数(2億4600万泊)が過去最高を記録したことに比べれば、大きく劣る。かつてエクスペディアの販売泊数は一般的にBookingの半分だったが、現在は約1/3となっており、市場シェアはシーズンを追うごとに低下している。

2、「生き残るための経営戦略」に執着している。同社は電話会議で、収益性を考慮し、将来的にはパフォーマンス・マーケティング(サードパーティのGoogleやTripadvisorによるCPC/CPS広告)への依存度を極力減らし、より多くの資金をダイレクトトラフィックやライフサイクルの長い顧客に投入すると説明した。同社は例として、フライト価格追跡機能で大きなトラフィックを獲得したということを挙げているが、こうした戦略を長期的に推進するには、もっと体系的なマトリックス製品群が必要だ。また、パフォーマンス・マーケティングをしなければ、競合他社がキーワードを安く獲得できるという囚人のジレンマもある。

3、TMC事業展開の状況を見守る必要がある。エクスペディアは本業に注力するなかで、戦略的な投資を簡素化し、傘下のTMC会社であるEgenciaも、アメリカン・エキスプレス傘下のGlobal Business Travel(NYSE: GBTG)にノンコア事業として売却した。この契約により、EgenciaはGBTのシステムとコンテンツを10年間利用できるが、効果を見守る必要がある。

4、同社の市場シェアは、BookingとAirbnbに食い荒らされている。今のところエクスペディアは、本業重視と利益重視の両立でそこそこの利益を出しているが、販売泊数をみると、特にアメリカ市場ではBookingやAirbnbにシェアを奪われ続けている。エクスペディアは、価値の高い顧客を持っていることを誇りとしているが、長期的には、宿泊業者がエクスペディアの集客数が減ったからといって、エクスペディアに最高の販売手数料を払わなくなった場合、エクスペディアのB2BやB2Cの価値も打撃を受ける。その結果、エクスペディアの価値の高い顧客は競合他社に取られることも不可能ではない。

2020年にコロナ禍を乗り切ることに成功したことで、エクスペディアは経路依存に陥っているため、インフレによる景気後退の時期に利益重視の「生き残るための経営戦略」への切り替えが早すぎたと私たちは考えている。もちろん、Airbnbも同じ戦略をとっている。しかし、Airbnbは民泊分野で莫大な独占利益を持っているが、Vrboはそれを持っていない。不景気のとき、「キャッシュ・イズ・キング(現金は王様)」ということは事実だ。景気回復が早いと、利益重視の経営戦略を堅持しているためより急進的な競合他社にシェアを奪われる可能性もある。王国が衰退に陥ったのは、急にそうなったのではない。データを見る限り、特にライバルはBookingやAirbnbになっている場合、エクスペディアの衰退リスクはますます高まっている。

----------

Expedia(NASDAQ: EXPE)는 양호한 2분기 실적(Booking(NASDAQ: BKNG)과 비교하지 않을 경우)을 발표했다. Haize Capital은 이번 결산에 대해 다음과 같은 분석을 했다.

1. 발표한 재무 데이터를 보면 Expedia는 코로나 어려운 시기를 이겨냈다. Expedia의 2분기 실적은 나쁘지 않았다. 거래액은 31억 8000만 달러에 달해 사상 2번째 최고치로 높다. EBITDA는 6억 4800만 달러로 사상 3번째 최고치로 높다. 재무실적에 상대적으로 대하면 시장점유률을 대표하는 지표의 룸나잇(객실 이용 박수)이 좀 못하다. 룸나잇이 8250만으로는 코로나 이후 최고치이지만, 이는 2019년 같은 기간의 82%만 수준이다. 물론 크게 나쁜 실적은 아니지만 부킹(Booking)의 룸나잇(2억 4600만)가 사상 최고치를 기록한 것에 비하면 크게 뒤진다. 예전에는 Expedia의 룸나잇이 Booking의 반 정도였으나, 지금은 약 Booking의 3분의 1로 시장 점유율이 떨어지고 있다.

2. '생존 경영 전략'을 견지한다. 컨퍼런스 콜에서 회사는 수익을 고려해 성능 마케팅(제3자 Google과 Tripadvisor의 CPC/CPS 광고)에 대한 의존도를 최소화하고, 더 많은 자금을 통해 트래픽과 라이프 사이클이 긴 고객에 투자할 것이라고 밝혔다. 예를 들어 이 회사는 앱의 항공편 가격 추적 기능을 통해 엄청난 트래픽을 얻고 있지만, 장기적으로 이런 전략을 추진하려면보다 체계적인 행렬 제품군이 필요하다고 말했다. 성능 마케팅은 '죄수의 딜레마'를 낳을 것이다. 성능 마케팅을 하지 않으면 경쟁사들은 키워드를 저렴한 가격으로 얻을 수 있다.

3. TMC 사업의 발전 상황은 좀 더 지켜봐야 한다. Expedia는 전략적 투자를 단순화하는 한편, TMC회사인 Egencia를 미국 익스프레스의 Global Business Travel(NYSE: GBTG)에 비핵심 사업으로 매각했다. Egencia는 10년간 GBT의 시스템과 콘텐츠를 이용할 수 있지만, 얼마나 효과를 볼지는 두고 볼 일이다.

4. Expedia의 (룸나잇) 시장 점유율이 Booking과 Airbnb에 잠식당하고 있다. 현재 Expedia는 주영업활동과 수익을 중시하면서도 상당한 수익을 낼 수 있다. 하지만, 특히 미국 시장에서의 룸나잇 매출 상황으로 보면, 시장 점유율은 Booking과 Airbnb에 잠식당하고 있다. Expedia는 고가치 고객을 자랑한다. 장기적으로 보면 Expedia의 고객 수가 적어지면서 숙박 제공업체가 Expedia에 최고 수수료를 주지 않는다면 B2B와 B2C의 가치도 떨어질 것이다. 그 결과는 Expedia의 가치 높은 고객을 경쟁사에 빼앗기는 것이 가능하다.

2020년 코로나 위기를 잘 넘긴 Expedia가 지금은 ‘경로 의존’에 빠진 것 같다. 따라서 인플레이션에 따른 경기 침체기에 Expedia가 이익을 중시하는 '생존 경영전략'으로 너무 일찍 전환한다. 물론 Airbnb도 같은 전략을 썼다. 하지만 Airbnb은 민박 분야에서 막대한 독점 이익을 가지고 있는 반면 Vrbo는 그렇지 않다. 불경기에는 '현금이 왕'인게 사실이다. 경기가 빨리 회복되면 수익 위주의 경영전략을 고수한 것이 경쟁사에 시장 점유율을 빼앗길 우려도 있다. 한 왕국의 쇠퇴는 갑자기 일어난 것이 아니다. 데이터로 볼 때, 특히 Booking과 Airbnb이 경쟁사인 상황에서 Expedia의 쇠퇴 위험은 더욱 커지고 있다.

文章鏈接 Hyperlink:https://www.expediagroup.com/investors/news-and-events/financial-releases/news/news-details/2022/Expedia-Group-Reports-Second-Quarter-2022-Results/default.aspx

資料來源 Resource:Expedia

標籤 Label:Expedia EXPE Market Share Egencia Vrbo Booking Airbnb