登錄

登錄

海擇短評 Haize Comment:

Recently, Meituan (HK: 3690) announced its 2022Q2 earnings, EBITDA turns profitable again after five consecutive quarters of losses, and hit a record second high. Although China's heavy supervision over tech industry has been eased, is Meituan's profit this time in line with political correctness? In the future, will it be the leader of Chinese tech companies or the first to be beaten? It will take some time to tell. Haize Capital has views as follows:

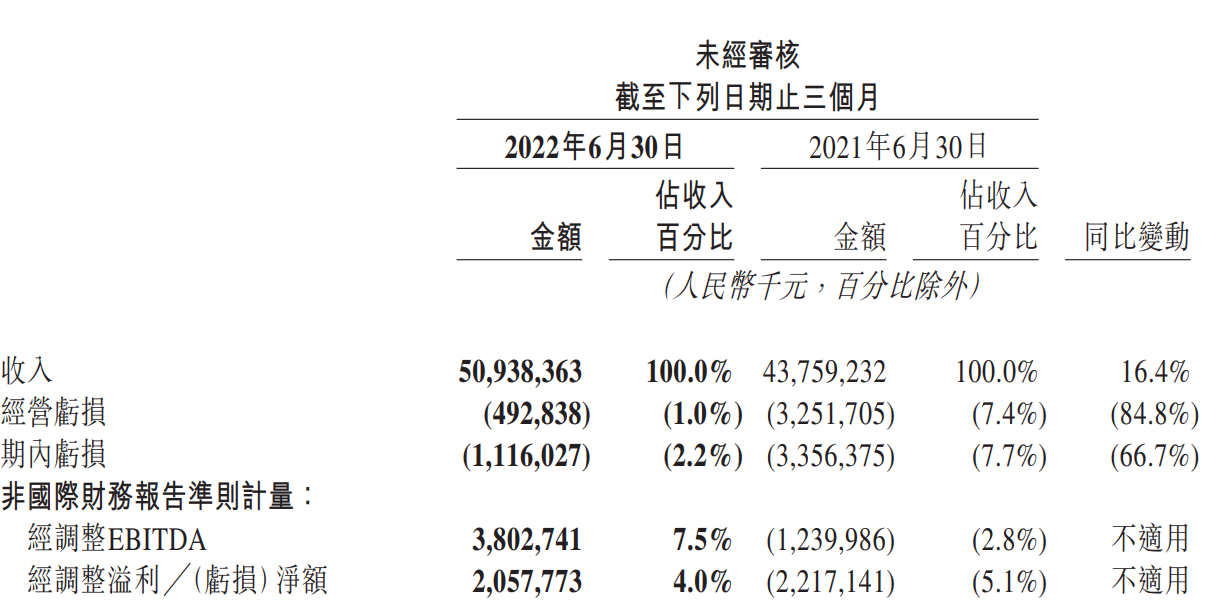

1. EBITDA turned a profit, the second highest ever: Q2 Adjusted EBITDA made profit for the first time since 2021Q1, with a profit of 3.80 billion yuan (the same below) hitting the second highest in history, only lower than 4.74 billion in 2020Q4, and improved significantly compared to the Q1 loss of 1.84 billion.

2. The company's operations have improved significantly: From the perspective of revenue, Meituan's performance in Q2 is more inclined to steady growth rather than a dramatic reversal, Q2 revenue reached 50.91 billion, YoY increased by 16.4%, and QoQ increased by 10.1%. Meanwhile we can see that the company has entered a survival pattern in terms of costs and expenses, with a very low growth of expenditure. The sales and marketing expenses decreased by 1.3% QoQ, the R&D expenses increased by 6.6% QoQ, and the general and administrative expenses increased by 8.3% QoQ. The slight increase in revenue and various cost savings led to the Q2 operating loss of only 490 million, decreased by 84.8% YoY and by 97.2% QoQ; the operating cash flow also inflowed 9.23 billion, greatly improved than the outflow of 11.28 billion in Q1. Considering the impact of China's Q2 lock down on hotel and travel business, the financial performance is brilliant.

3. The specific operation data of hotel and travel is unknown: The company changed the disclosure format this quarter, integrating the food delivery with in-store(DaoDian), hotel and travel, and combined with instant delivery, ticketing, homestay and transportation business, becoming a "core local business", and also stopped updating hotel room nights in the quarterly report, it will be hard for analysts to review its earnings in the future. From the quarterly report we can only know that under the lock down, the food delivery revenue and commission among core local business in Q2 were 15.95 billion and 12.48 billion respectively, QoQ increased by 18.1% and 16.1% respectively; meanwhile, the in-store(DaoDian) and hotel travel business was impacted by the pandemic , Q2 revenue fell sharply, and high-star hotels were affected more than low-star hotels, but the specific data was not disclosed.

4. Quickly reduce losses for new businesses: The updated disclosure format also clearly defines the new business range as Meituan Youxuan, Meituan Maicai, Catering Supply Chain (QuickDonkey), car-hailing, shared bicycles, shared motorcycles, power bank, restaurant management system and others. The new business lost 6.8 billion yuan this quarter, compared with the loss of 8.8 billion in 2021Q2 and the loss of 9 billion in 2022Q1, it has also improved a lot.

From the details of the financial report, it is clear that Meituan has improved its operations this quarter. However, the dazzling achievement of Adjusted EBITDA profit of 3.80 billion is mainly due to the reduction of new business losses, and the restoration of employee stock option expenses of 1.62 billion and (property , plant and equipment) depreciation and amortization expenses of 2.12 billion. Based on the current environment, whether such a profit scale and model will make Meituan trigger the radar of regulators again remains to be seen; if all goes well, the innovation momentum of Chinese tech firms will be stimulated again, and the market value and impact of Meituan will also move towards Alibaba and Tencent.

----------

近期美團(HK: 3690)公告2022Q2財報,EBITDA在連續虧損五個季度後再次盈利,且創下歷史次高。中國的互聯網重監管的強度目前雖已降低,但美團本次盈利是否符合政治正確?未來會是中國互聯網公司的領頭羊抑或被棒打的出頭鳥?這還需要一段時間觀察。海擇資本的觀點如下:

1. EBITDA虧轉盈創歷史次高:美團本季Adjusted EBITDA係2021Q1以來首次轉盈,盈利38.0億人民幣(以下同)創下歷史次高,僅低於2020Q4的47.4億,並較Q1虧損18.4億大幅好轉。

2. 公司體質大幅好轉:從收入的角度看,美團在Q2的表現與其說是戲劇化逆轉,更偏向穩健成長,Q2收入509.1億,YoY增長16.4%,QoQ增長10.1%。同時可以發現,公司在成本與費用上進入生存模式,支出的增速很低,銷售及營銷費用QoQ降低1.3%、研發費用QoQ增長6.6%、一般及行政費用QoQ增長8.3%。收入略增加上諸般敦節開支,促使Q2運營虧損僅4.9億,YoY減少84.8%,QoQ減少97.2%;經營現金流也流入92.3億,較Q1流出112.8億大幅好轉。如果考慮Q2中國的lock down對酒旅業務的衝擊,財務表現非常亮眼。

3. 酒旅具體運營數據不明:公司在本季改變了季報的披露格式,將原本的餐飲外賣配送與到店、酒旅整合,並加入閃購、票務、民宿及交通事業,成為"核心本地商業",同時在季報也停止更新酒店間夜數,未來分析師將更難得窺堂奧。單純看季報只能知道,在lock down下,Q2核心本地商業的配送收入與佣金收入分別為159.5億、124.8億,QoQ分別增長了18.1%、16.1%;同時到店與酒旅業務受到疫情衝擊,Q2收入大幅下降,且高星酒店比低星酒店受到更大影響,但具體數據未披露。

4. 新創業務快速減虧:更新的披露格式也將新業務範圍明定為美團優選、美團買菜、餐飲供應鏈(快驢)、網約車、共享單車、共享電單車、充電寶、餐廳管理系統及其他。新業務本季虧損68億元,較2021Q2虧損88億,與2022Q1虧損90億相比也大幅好轉。

從財報細節可以明瞭,美團本季在運營與體質上都有好轉,不過Adjusted EBITDA盈利38.0億的亮眼成績,主要來自於新業務虧損降低,另外則是還原了員工股票期權費用16.2億與(物業、廠房及設備)折舊攤提費用21.2億兩筆費用。依照當前的氛圍,這樣的盈利規模與模型,是否會使美團再次進入監管機構的雷達,尚需觀察;如果一切靜好,中國互聯網公司的創新動能將再次被激發,美團的市值及影響力也將向阿里與騰訊偏移。

----------

最近、美団(HK: 3690)は2022年第2四半期決算を発表した。EBITDAは5四半期ぶりに黒字に転じ、史上2番目の高さを記録した。現在、中国のインターネット規制の強度は低下しているが、美団の今回の黒字化は果たして政治的に正しいのか。同社は未来には中国のインターネット企業の「先頭走者」になるのか、それとも「出る杭」になるのか。もう少し様子を見なければならない。海擇資本の観点は次の通りだ。

1、EBITDAは黒字に転じて、史上2番目に高いを記録した。美団の今期の調整後EBITDAは2021年第1四半期以来初めて黒字に転じ、黒字額は38億人民元(以下同)と過去2番目の高さを記録し、2020年第2四半期の47億4000万をわずかに下回った。前期の18億4000万の赤字から大幅に改善した。

2、同社の体質が大幅に好転した。収入の観点から見ると、美団の第2四半期のパフォーマンスは劇的な逆転劇というよりも、着実な成長と言える。第2四半期の売上高は509億1000万元で、前年同期比16.4%増、前期比10.1%増だった。同時に、同社はコストと費用において生存モードに入っており、支出の伸び率は非常に低い。販売費及びマーケティング費用は前期比1.3%減、研究開発費用は前期比6.6%増、一般管理費は前期比8.3%増となっている。収入の微増と経費の削減により、第2四半期の営業損失は4億9000万にとどまり、損失幅は前年同期比84.8%縮小、前期比97.2%縮小した。営業キャッシュフローも92億3000万の流入となり、第1四半期の112億8000万元の流出から大きく改善した。第2四半期に中国でロックダウンがホテル・旅行事業に与えたインパクトを考慮すれば、同社の財務パフォーマンスは非常に明るい。

3、ホテル・旅行事業の具体的な運営データは開示されなかった。同社は今期、四半期報告書の様式を変更し、既存事業のフードデリバリーと店舗集客、ホテル・旅行、「美団閃購」、民宿および交通チケットの各事業は、「中核ローカルビジネス事業部門」に組み込まれた。四半期報告書でのホテル販売泊数の開示も中止した。今後、アナリストたちは、その裏に隠された情報をを見ることが難しくなるだろう。四半期報告書だけを見ると、ロックダウンが続いていた第2四半期は、「中核ローカルビジネス事業部門」における配送事業の収入と手数料収入はそれぞれ159億5000万、124億8000万で、前期に比べてそれぞれ18.1%、16.1%増加した。また、店舗集客とホテル・旅行事業がコロナの衝撃を受け、第2四半期の収入が大幅に減少した。高級ホテルは他のホテルよりも大きな影響を受けているが、具体的なデータは明らかになっていない。

4、新規事業は赤字幅が急縮小した。様式変更後の決算報告書も「新規事業」の範囲を「美団優選」、「美団買菜」、飲食店向け卸売サービス「快驢」、オンライン配車予約、シェアサイクル、充電サービス、飲食店管理システム及びその他と明記している。新規事業は今期68億の赤字で、前年同期の88億の赤字から、前期の90億の赤字からも大幅に改善した。

財務報告書の詳細から、美団は今期、運営と体質ともに好転していることが明らかになった。しかし、調整後EBITDAが38億の黒字となったのは、主に新規事業の損失が減少したことによるもので、その他には株式報酬費用16億2千万と減価償却費21億2千万を還元したものだ。現在の雰囲気では、このような収益規模とモデルで、美団が再び規制当局の注意を引く可能性があるかどうかは、まだ観察する必要がある。全て順調に推移すれば、中国のインターネット企業のイノベーション力がふたたび呼び覚まされ、美団の時価総額と影響力もアリババと騰訊の水準に近づいているだろう。

----------

메이투안(HK: 3690)은 2022년 2분기 재무실적을 최근 발표했는데, EBITDA는 5분기 연속 적자 후 다시 흑자를 달성하여 역사상 두 번째로 높은 수치를 기록했다. 비록 중국의 테크기업에 대한 엄격한 감독이 다소 완화되었지만 메이투안의 이번 이윤을 얻은 것이 정치적으로 올바를까? 이 회사의 미래는 중국 인터넷 기업의 '선도자'가 될 것인가, 아니면 '총에 맞는 머리 내민 새(槍打出頭鳥)'가 될 것인가? 좀 더 두고 봐야 한다. Haize Capital의 견해는 다음과 같다.

1. EBITDA는 적자를 흑자로 돌려 사상 두번째로 높은 수치를 기록했다. 메이투안의 Adjusted EBITDA는 2021년 1분기 이후 처음으로 이익을 냈고, 이윤은 38억 위안으로 사상 두 번째로 높은 수준을 기록했다. 이는 2020년 4분기의 47억 4천만 위안보다 낮지만, 1분기 결손 18억 4천만 위안보다 뚜렷하게 개선된 것이다.

2. 회사의 운영상황이 뚜렷이 개선되였다. 영업수입으로 볼 때, 메이투안의 2분기 실적은 대폭적인 역전보다는 안정적인 성장을 선호한다. 2분기 영업수입은 509억 1천만 위안으로 전년 대비 16.4%, QoQ는 10.1% 증가했다. 또 원가 · 비용 면에서 생존모드로 진입해 지출 증가율이 매우 낮은 것으로 나타났다. 판매 · 마케팅 비용인 QoQ는 1.3% 감소했지만 연구개발비용 QoQ는 6.6%, 일반 · 행정비용 QoQ는 8.3% 증가했다. 소폭의 매출 증가와 각종 원가 절감으로 2분기 영업적자는 전년 대비 84.8% 하락한 4억 9천만 위안에 그쳤고 QoQ는 97.2% 하락했다. 영업현금흐름의 유입은 92억 3천만 위안으로 1분기의 유출액 112억 8천만 위안에 비해 이미 대폭 개선되었다. 2분기에 중국이 코로나19 인한 봉쇄 때문에 호텔과 여행 사업에 영향을 준 것을 감안하면 이 회사의 재무 실적은 매우 뛰어나다.

3. 호텔과 관광의 구체적인 운영수치가 알려지지 않았다. 회사는 이번 분기에 실적 공개 포맷을 변경하였다. 이 회사는 이번 분기에 분기 보고서의 포맷을 변경하여 기존업무 중 음식배달, 음식점에 온 고객, 호텔, 여행, '메이투안샨거우(美团闪购)', 티켓서비스, 민박집, 교통 등 각항 업무를 '핵심 지역상업'에 포함시켰다. 또한, 이번 분기 보고서에서는 호텔 객실 객실 업데이트를 중지한다. 앞으로 분석가들은 그 뒤에 숨겨진 정보를 알아보기가 더 어려워질 것이다. 분기 보고서에서 우리는 전염병이 봉쇄된 상황에서 제2분기 핵심 지역 업무 중의 배송수입과 커미션은 각각 159억 5천만 위안과 124억 8천만 위안으로 QoQ가 각각 18.1%와 16.1% 증가한 것을 알 뿐이다. 이와 동시에 음식점에 온 고객과 호텔 및 관광업무가 전염병의 영향을 받아 2분기 수입이 대폭 하락했으며 고성급호텔이 저성급호텔보다 받는 영향이 더 많았다. 그러나 구체적인 수치는 공개되지 않았다.

4. 신규 사업의 적자 폭이 급격히 축소되다. 포맷 변경 후 재무 보고서도 신규 사업의 범위를 '메이투안요우쉔(美团优选)', '메이투완마이차이(美团买菜)', 음식 공급체인 '快驴', 메이퇀 택시, 메이퇀 자전거, 메이퇀 전동차, 메이퇀충뎬바오(美团充电宝), 음식 관리 시스템 및 기타 등으로 명확히 정했다. 신규 사업의 이번 분기 적자는 68억 위안으로, 2021년 2분기의 적자 88억 위안, 2022년 1분기의 적자 90억 위안에 비해서도 크게 개선됐다.

재무 보고서의 세부 내용으로 보면, 메이투안의 이번 분기의 경영 상황이 뚜렷하게 개선되었다. 하지만 Adjusted EBITDA가 38억 위안의 눈부신 이익을 낸 것은 주로 신규 사업의 손실을 줄여서 16억 2천만 위안의 직원 스톡옵션 비용과 21억 2천만 위안의 (부동산 자산, 공장 건물과 설비) 감가상각 비용을 회복했기 때문이다. 현재의 환경에서 메이투안의 이러한 수익 규모와 모델이 규제 기관의 레이더를 다시 촉발시킬 것인지는 두고 볼 일이다. 모든 것이 순조로우면 중국 인터넷 기업의 혁신력은 다시 한번 격발될 것이고 메이투안의 시장가치와 영향력도 알리바바와 텐센트의 수준에 육박할 것이다.

----------

文章鏈接 Hyperlink:https://meituan.todayir.com/s/index.php

資料來源 Resource:Meituan

標籤 Label:Meituan 3690 Lockdown tech regulation hotel travel food delivery new business