登錄

登錄

海擇短評 Haize Comment:

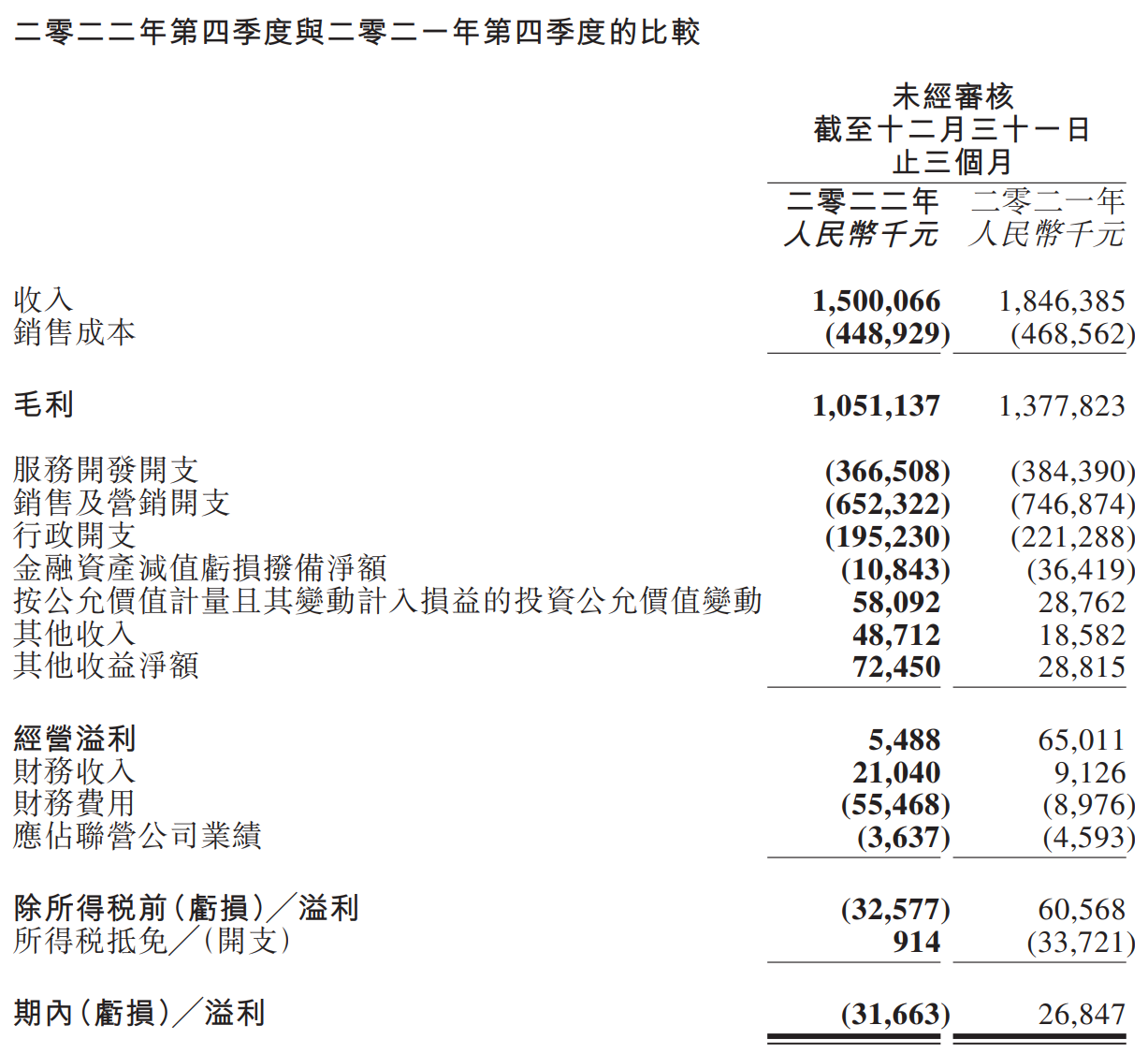

同程旅行(HK: 0780)近期公告2022Q4財報,在Q4中國仍維持嚴謹的防控政策下,運營陷入小虧(虧損3166萬人民幣),但EBITDA仍維持盈利。公司對2023沒有給到具體的預期,財務與運營數據相較2019衰退不多,但也不能做為對出境遊潛力的參考,只能說同程對酒店的掌握能力在這三年上升了;而在疫情三年的盈利能力,則讓其緊握後疫情的復甦門票,具體的增長動能需要觀察。海擇資本對Q4季報的部分觀點如下:

1. 財務依舊盈利:在嚴謹的防控政策下,同程Q4收入15.0億人民幣,較2019年同期下降23%;Adjusted EBITDA為2.4億人民幣,較2019年同期下降41%。

2. 用戶數維持2019體量:Q4同程月活躍用戶數為2.1億,較2019年同期上漲2%;月付費用戶為2,430萬,較2019年同期下降10%,大體依舊維持2019年體量。

3. 微信以外渠道可忽略:本季末非一線城市註冊用戶數佔比87%,微信平台新付費用戶中約60%來自中國的三線或以下城市,相關數據與2019年差異不到2%;而2019年同程的月活躍用戶有1.8億來自微信小程序,佔總活躍用戶的88.4%。相關數據可以理解為同程自有APP月活應該非常小,而疫情三年的行銷投入相對2019年放緩,有可能現在自有APP的月活佔比甚至不到10%。

4. 酒店受創較交通低:Q4來自住宿預訂服務的收入5.1億人民幣,較2019年同期減少18%,減幅相對總收入及交通票務服務低。

5. 後疫情潛力難判定:由於疫情前同程的境外收入佔比較攜程低,因此疫情間受創也較攜程低;但三年下來,同程在境內的市場地位也不算大幅提升,只能說在攜程、美團巨頭競爭下仍力保江山,Q4住宿收入的量級推估為攜程境內住宿收入的1/3左右。後疫情的爆發力尚難判定,目前只能說疫情三年的盈利能力,讓同程與攜程一樣,仍維持不少可用的即戰力,不需要大幅招人,但出境事業仍算是百廢待舉。

----------

Tongcheng Travel (HK: 0780) announces its 2022Q4 financial results, in Q4 China still maintains a strict COVID restrictions, the company's operation experienced a small loss (loss of RMB 31.66 million), but EBITDA maintained a profit. The company did not give a specific guidance for 2023, and the financial and operational data is not much recession compared to 2019, but it cannot be used as a reference for the potential of outbound travel, only that Tongcheng has gained more control over hotels in these three years; The profitability in the three years during COVID gave it the strength to obtain the post-pandemic recovery, and the specific growth momentum needs to be observed. Some of the views on Q4 report by Haize Capital are as follows:

1. Financial remains profitable: Under the strict COVID control policy, Tongcheng has a revenue of RMB1.5 billion in Q4, down 23% from the same period in 2019; Adjusted EBITDA was RMB240 million, down 41% from the same period in 2019.

2. The number of users maintained 2019 level: The number of monthly active users in Q4 was 210 million, up 2% from the same period in 2019; the number of monthly paid users was 24.3 million, down 10% from the same period in 2019, roughly the same size of 2019.

3. Channels other than WeChat can be ignored: the number of registered users in non-first-tier cities accounted for 87% at the end of this quarter, and about 60% of newly paid users on the WeChat platform came from third-tier cities or below in China, with the relevant data differing from 2019 by less than 2%; while 180 million monthly active users of Tongcheng in 2019 came from WeChat applets, accounting for 88.4% of total active users. The relevant data suggests that the MAU from Tongcheng own APP should be very small, the marketing investment in the three years during the pandemic has slowed down compared to 2019, possibly the MAU proportion from its own APP is even less than 10%.

4. Hotel business was less hit than transportation: Q4 revenue from accommodation booking was RMB510 million, down 18% from the same period in 2019, with a lower rate of decrease relative to total and transportation ticketing revenue.

5. The potential of the post-pandemic era is hard to say: Since the overseas revenue share of Tongcheng was lower than that of Ctrip before the pandemic, it suffered less than Ctrip during the pandemic; after three years, the market position of Tongcheng in the domestic market has not improved significantly, we can only say that it has managed to maintain its position despite the competition from giants like Ctrip and Meituan. Tongcheng’s accommodation revenue in Q4 is estimated to be about one-third of Ctrip’s domestic accommodation revenue. At present, we can only say that the profitability of the past three years made Tongcheng to sustain like Ctrip, no need to recruit widely, but the outbound business still has a lot to do.

----------

통청여행(同程旅行, HK: 0780)은 2022년 4분기 실적을 발표했다. 4분기 중국이 여전히 엄격한 코로나 예방 · 통제 조치를 유지하고 있는 가운데 회사 경영은 소폭 적자(3,166만 위안 적자)를 기록했지만 EBITDA는 여전히 흑자를 유지했다. 회사는 2023년에 대한 구체적인 전망을 제시하지 않았으며 재무 및 운영 데이터는 2019년에 비해 크게 쇠퇴하지 않았다. 그러나 해외여행 잠재력에 참고할 수는 없다. 단지 이 3년 동안 통청여행이 호텔에 대한 통제권이 증가했다고 말할 수 있을 뿐이다. 코로나 3년간의 수익능력은 포스트 코로나 회복에 힘을 실어주고 있다. 구체적인 성장세는 지켜봐야 한다. 하이저 캐피털의 4 분기 재무보고서에 대한 몇 가지 견해는 다음과 같다.

1. 재무는 이윤을 유지한다. 엄격한 예방통제정책하에서 통청여행의 4분기 수입은 15억 위안으로 2019년 같은 기간 대비 23% 하락했다. Adjusted EBITDA는 2억4,000만 위안으로 2019년 같은 기간 대비 41% 감소했다.

2. 사용자 수는 2019년 수준을 유지한다. 4분기 월간 활성 사용자 수는 2억1,000만명으로 2019년 같은 기간 대비 2% 증가했다. 월간 유료 가구수는 2,430만명으로 2019년 같은 기간 대비 10% 하락하여 2019년과 거의 맞먹는다.

3. 위챗 이외의 채널은 무시할 수 있다. 이번 분기말까지 비일선도시의 등록사용자수가 87%를 차지했고 위챗 플랫폼의 새로 증가된 유료사용자의 약 60%가 국내 3선 및 그 이하 도시에서 왔으며 관련 수치와 2019년의 차이는 2%를 초과하지 않았다. 반면 통청여행의 2019년 1억 8,000만 월 활성 사용자는 위챗 애플릿에서 왔으며, 전체 활성 사용자의 88.4% 차지했다. 관련 수치가 보여준데 따르면 통청여행의 자체 앱의 MAU는 아주 작아야 한다. 코로나 기간의 마케팅투입은 2019년에 비해 다소 둔화되였고 자체앱의 MAU가 차지하는 비율은 심지어 10%도 안되였을 수도 있다.

4. 호텔 업무가 받는 충격은 교통 업무보다 작다. 4분기 숙박예약수입은 5억1,000만 위안으로 2019년 같은 기간 대비 18% 하락하여 총수입과 교통표무수입에 비해 하락폭이 비교적 작았다.

5. 포스트 코로나 시대의 잠재력은 확정하기 어렵다. 통청여행의 코로나 전의 해외사업 수입 비중이 씨트립보다 낮기 때문에 코로나 동안 입은 손실도 씨트립보다 낮다. 3년이 지났지만 통청여행의 국내시장에서의 시장지위는 뚜렷이 제고되지 않았다. 씨트립, 메이퇀 등 거물들의 경쟁에서 통청여행은 여전히 자신의 시장을 지켰다고 말할 수밖에 없다. 통청여행의 4분기 숙박 수입은 씨트립 국내 숙박 수입의 약 3분의 1로 추정된다. 포스트 코로나에서의 폭발력이 어떠한지는 아직 확정하기 어렵다. 현재로서는 지난 3년간의 수익능력으로 통청여행이 씨트립처럼 전투력을 유지할 수 있게 되었다고 말할 수 있을 뿐이다. 신입사원을 광범위하게 채용할 필요는 없다. 하지만 해외 사업은 아직 해야 할 일이 많다.

資料來源 Resource:Tongcheng Travel

標籤 Label:0780 Tongcheng Travel Hotel Transportation