登錄

登錄

海擇短評 Haize Comment:

AmexGBT(美國運通全球商旅事業, American Express Global Business Travel, NYSE: GBTG)此前結出以53億美元市值SPAC上市後的首個完整年報。2022全年收入18.5億美金已恢復2019年的87%,Adjusted EBITDA為1.0億美金,為同期的24%。公司2023年預期看來不差,但如果考慮AmexGBT已合併Expedia旗下的Egencia,這並不算特別高的指標。海擇資本分享部分觀點如下:

1. Q4緩慢恢復中:AmexGBT在Q4的收入為5.3億美金,已恢復2019同期的75%,高於Q3的72%;而本期Adjusted EBITDA盈利4300萬美金,但依GAAP會計準則仍虧損6,300萬。

2. 提高收費利潤率:AmexGBT有多種的收費模式,既向客戶收費(Client Fees),也向供應商收費(Supplier Fees);對前者收取的是管理費、諮詢費、產品的銷售分成;對後者收的則是行銷費與廣告費;但公司在財報的認列上不披露收費細節,只披露旅遊產品的銷售交易額(TTV, Total Travel Volume)與收入。AmexGBT在Q4從TTV到收入的轉化率為8.9%,高於Q3的7.4%,公司說明是提高了對航空與住宿的相關收費。

3. 致力於SME領域:根據AmexGBT的內部研究,其所覆蓋的商旅領域全球產值(2019)約1.2兆美金,其中中小企業的產值約為79%(9,500億美金),而9,500億美金產值中,僅有30%是通過差旅管理供應商產出。公司認為自己目前已是中小企業差旅的第一大服務商,而2022年更在這個領域取得35億交易額的增量,由於客戶留存率為95%,未來有高增長的機會。

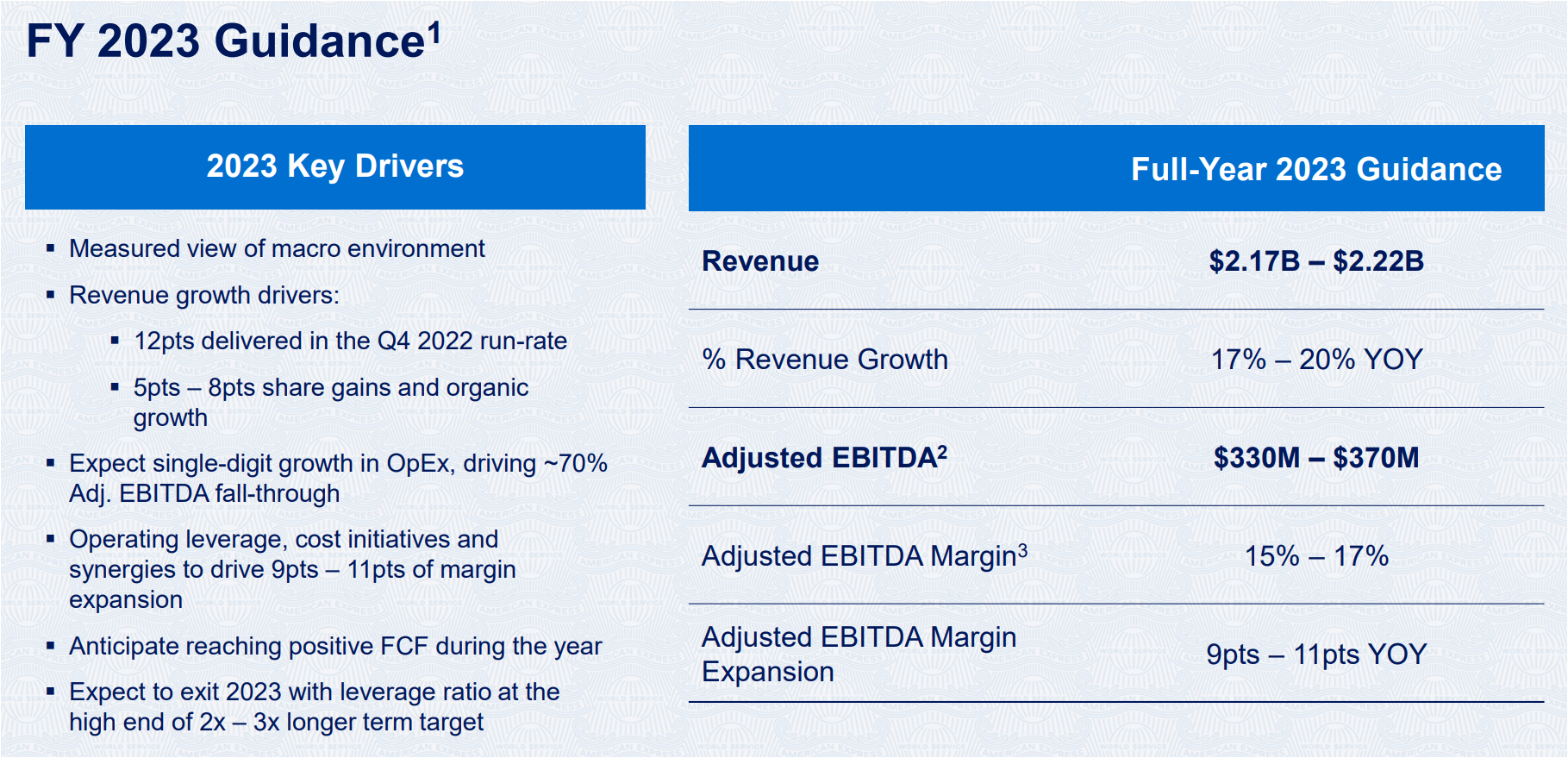

4. 2023年預期不盡理想:AmexGBT對2023年收入給到了21.7億美金到22.2億美金之間的預期,相當於YoY增長17%至20%,略高於2019年;Adjusted EBITDA則預期在3.3億美金至3.7億美金之間,相當於YoY增長230%至270%之間。海擇資本認為,雖然預期看似不錯,但AmexGBT是將合併Egencia與Ovation的收入與2019年未合併前的AmexGBT比較,如果同口徑對比,我們推估只有2019年的73%,而且AmexGBT"繽紛多樣"的收費模式放在中小企業領域,會有多少客戶買單,最終能產出多少收入,我們較有疑慮。也許,這就是CFO Martine Gerow近期辭職的原因。

----------

AmexGBT (American Express Global Business Travel, NYSE: GBTG) previously reported its first full annual report since going public via SPAC with a $5.3 billion market cap. 2022 annual revenue of $1.85 billion have recovered 87% of 2019, with Adjusted EBITDA of $100 million, or 24% of the same period. The company's 2023 guidance seems good, but it's not a particularly high metric given that AmexGBT has merged with Expedia's Egencia. Some views shared by Haize Capital are as follows:

1. Slow recovery in Q4: AmexGBT's Q4 revenue was $530 million, accounting 75% of the same period in 2019, up from 72% in Q3; and Adjusted EBITDA profit for the period was $43 million, but still a loss of $63 million under GAAP.

2.Raising fee margins: AmexGBT has a variety of fee models, charging both client fees and supplier fees; the former includes management fees, consulting fees, and a share of product sales; the latter includes marketing and advertising fees; However, the company does not disclose the details of fees in its financial report, but only the TTV (Total Travel Volume) and revenue of travel products. AmexGBT's conversion rate from TTV to revenue was 8.9% in Q4, up from 7.4% in Q3, which the company described as an increase in charges related to air and accommodation.

3. Dedicated to the SMEs: According to AmexGBT's internal research, the global output of the business travel segment it covers is about $1.2 trillion in 2019, of which about 79% ($950 billion) is generated by SMEs, and only 30% of the $950 billion output is generated through travel management providers. The company believes it is now the number one provider of business travel services for small and medium-sized enterprises, it has achieved an incremental GMV of 3.5 billion in this area in 2022, with high growth opportunities in the future due to a 95% customer retention rate.

4. Undesirable guidance for 2023 : AmexGBT's revenue for 2023 is expected to range from $2.17 billion to $2.22 billion, equivalent to YoY growth of 17% to 20%, slightly higher than 2019; Adjusted EBITDA is expected to range from $330 million to $370 million, equivalent to YoY growth of 230% to 270%. Haize Capital believes that although the guidance seems not bad, the company is comparing the revenue including Egencia and Ovation to AmexGBT before the merger(in 2019), we estimate it will account 73% of 2019 after removing Egencia and Ovation. And we have some doubts about how many customers will buy AmexGBT's "colorful and diverse" pricing model in the SME space, and how much revenue it will generate in the end. Perhaps that's why CFO Martine Gerow recently resigned.

----------

AmexGBT(아메리칸 익스프레스 글로벌 비즈니스 여행, American Express Global Business Travel, NYSE: GBTG)는 이전에 SPAC 상장 이후 처음으로 연도 재무 보고서를 발표했으며 시가총액은 53억 달러였다. 2022년 연간 수입은 18억5,000만 달러로 2019년의 87%로 회복됐다. Adjusted EBITDA는 1억달러로 2019년 같은 기간의 24%에 달했다. 이 회사의 2023년 전망은 좋아 보이지만 AmexGBT가 Expedia 산하 Egencia와 합병했다는 점을 감안하면 2023년 전망은 특별히 높은 지표는 아니다. 하이저 캐피털의 관점은 다음과 같다.

1. 4분기 회복이 더디다. AmexGBT의 4분기 매출액은 5억3,000만 달러로 2019년 같은 기간의 75%로 회복돼 3분기 72%보다 높았다. Adjusted EBITDA 이익은 4,300만 달러였지만 GAAP 회계 지침에 따라 여전히 6,300 만 달러의 손실을 보았다.

2. 요금 이윤율을 높이다. AmexGBT에는 고객 비용(Client Fees)과 공급업체 비용(Supplier Fees)을 포함해 다양한 요금 모델이 있다. 전자는 관리비, 자문비, 제품 판매 배분을 포함한다. 후자는 마케팅과 광고비를 포함한다. 그러나 이 회사는 재무 실적에서 비용 세부 사항을 공개하지 않고 관광상품의 TTV(Total Travel Volume)와 수입만 공개했다. AmexGBT의 4분기 TTV에서 매출까지의 전환율은 8.9%로 3분기 7.4%보다 높았다. 이 회사는 항공권과 숙박 관련 비용이 늘어난 데 따른 것이라고 말했다.

3. 중소기업을 위한 서비스를 제공한다. AmexGBT의 내부 연구에 따르면 2019년 전 세계 비즈니스 여행 분야를 포괄하는 생산액은 약 1조2,000억 달러다. 이 가운데 약 79%(9,500억달러)가 중소기업에서 발생했다. 9,500억 달러의 생산액 중 30% 만이 출장 관리 공급업체를 통해 발생한다. 회사는 스스로 중소기업의 비즈니스 여행 서비스의 제1대 서비스 업체라고 생각한다. 2022년에 회사는 이 분야에서 35억 GMV의 증가량을 달성했다. 95% 의 고객 보유율로 인해 향후 성장 가능성이 높다

4. 2023년의 전망은 그다지 만족스럽지 않다. AmexGBT의 2023년 매출은 21억7,000만 달러에서 22억2,000만 달러 사이로 예상되며, 이는 전년동기대비 17%~20% 증가한 것으로 2019년보다 약간 높은 수준이다. Adjusted EBITDA는 전년동기대비 230~270% 증가한 3억3,000만~3억7,000만달러 사이로 예상했다. 하이저 캐피털은 이 전망이 괜찮아 보이지만 실제로는 Egencia와 Ovation의 합병 수입을 2019년 미합병 전 AmexGBT와 비교하는 것이라고 보고 있다. Egencia와 Ovation의 부분을 제거하면 추정 결과는 2019년의 73% 에 불과하다. 중소기업 분야에서 얼마나 많은 고객이 AmexGBT의 '다양한' 가격 모델을 받아들일 수 있는지, 그것이 최종적으로 얼마나 많은 수입을 가져올 수 있는지에 대해 우리는 다소 의문을 가지고 있다. 아마도 이것이 CFO Martine Gerow가 최근에 사임한 이유일 것이다.

文章鏈接 Hyperlink:https://www.amexglobalbusinesstravel.com/meetings-events/

資料來源 Resource:Amex GBT

標籤 Label:GBTG Business Travel Egencia SMEs