登錄

登錄

海擇短評 Haize Comment:

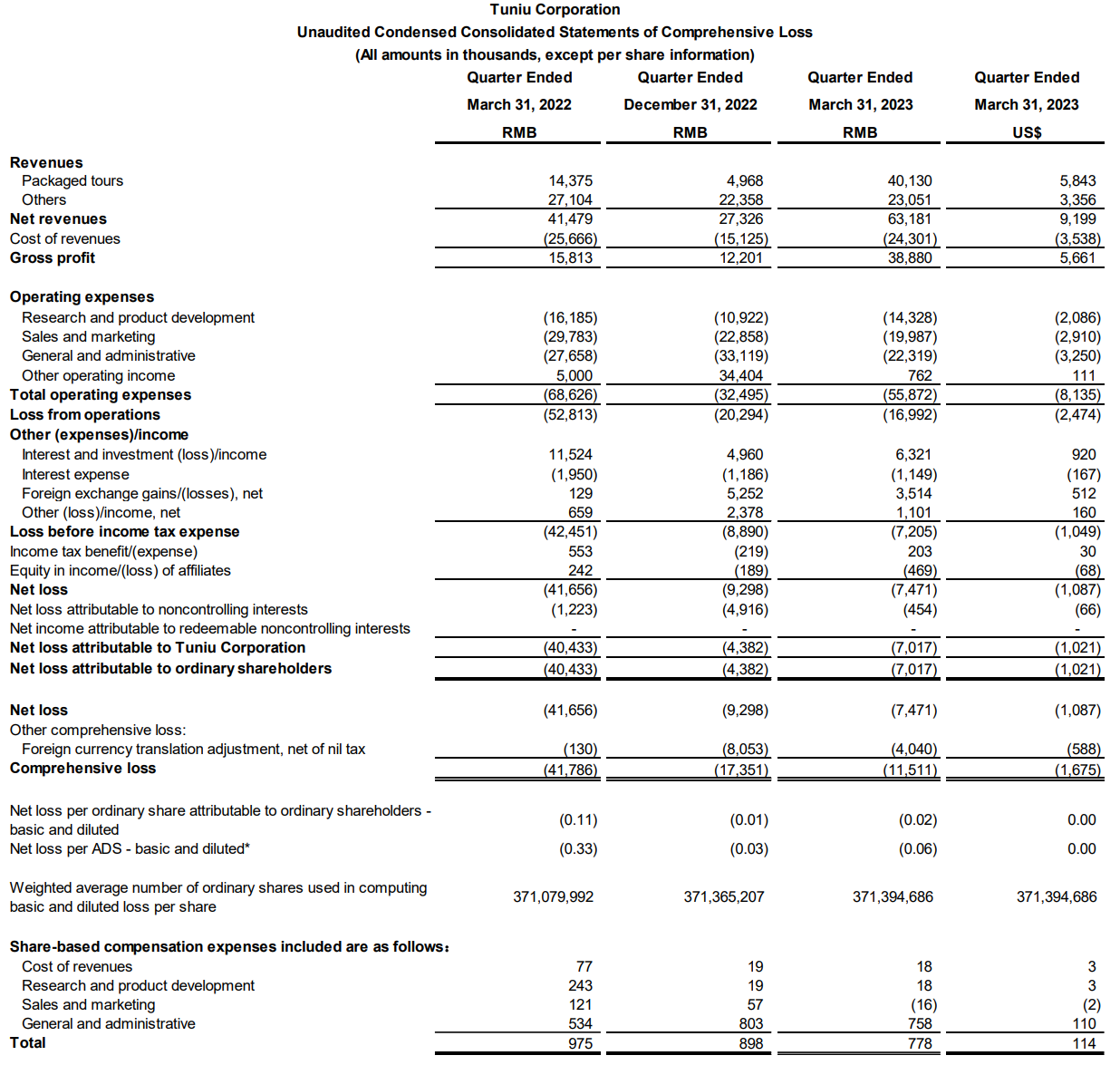

途牛(NASDAQ: TOUR)近期公告2023Q1財報。本季途牛收入雖然YoY大幅增長,但是與2019年相比差距仍大;今年途牛在行銷上大幅投入新通路,後續效果仍待觀察,從Q2預期來看尚未反映。海擇資本披露部分重點如下:

1. 後疫情恢復偏慢:本季途牛收入為6,318萬人民幣,雖然YoY增長52%,但與2019年相比,僅為同期的14%;其中團隊遊收入4,013萬人民幣,為2019年同期的11%;其他收入2,305萬人民幣,為2019年同期的25%。

2. 新產品線仍待培育:從各國旅遊公司財報可以發現,後疫情中團隊遊是各類產品中復甦最緩慢的,相信途牛也有意識到這點,畢竟Q1團隊遊之外的其他收入在整體佔比已達36%,而2019年時僅有20%。本季電話會議途牛CEO于敦德也談到已在產業鏈上游、以輕資產模式經營自己的民宿,第三家自營民宿已於Q1在南京開業,並取得70%以上的入住率。

3. 著力新行銷通路:在後疫情百廢待舉之際,途牛著力於會員直銷與抖音分銷,公司說明5月會員日交易額峰值突破3000萬人民幣;4月在抖音的酒店和旅遊供應商排名中排名第三,產出的總交易額超過3,000萬人民幣。

4. Q2緩慢恢復中:公司在電話會議給到Q2的收入預期為8,870萬至9,240萬人民幣,最高約能恢復至2019年同期的18%,雖有增長,但仍待努力。

----------

Tuniu (NASDAQ: TOUR) recently announced its Q1 2023 earnings. Although Tuniu's revenue has significantly increased year-on-year, it still lags behind 2019. This year, Tuniu has heavily invested in new marketing channels, however, the subsequent effects have not yet been reflected in the Q2 guidance. Haize Capital has a few points as follows:

1. Slow recovery post-pandemic: This quarter, Tuniu's revenue was 63.18 million RMB. Despite a YoY growth of 52%, it is only 14% of the same period in 2019. Among them, the group tour revenue was 40.13 million RMB, accounting for 11% of the same period in 2019. Other revenues were 23.05 million RMB, making up 25% of the same period in 2019.

2. New product lines still need nurturing: From the financial results of international OTAs, it can be observed that group tour is the slowest to recover post-pandemic. Tuniu seems to be aware of this, as Q1 revenue from areas other than group tours already accounted for 36% of the total, while in 2019 it was only 20%. During the Q1 earnings call, Tuniu CEO, Yu, also discussed operating their own homestays with a light-asset model upstream in the supply chain. The third self-operated homestay has already opened in Nanjing in Q1, achieving an occupancy rate of over 70%.

3. Focusing on new marketing channels: As post-pandemic recovery is still underway, Tuniu is focusing on direct sales to members and distribution on Douyin. The company reported that the daily peak transaction volume from members in May exceeded 30 million RMB; in April, Tuniu ranked third among hotel and travel suppliers of Douyin, with a total transaction volume exceeding 30 million RMB.

4. Q2 is slowly recovering: The company's Q2 revenue expectation given during the earnings call is between 88.7 million and 92.4 million RMB, which is at most about 18% of the same period in 2019. Although there is growth, further efforts are still needed.

----------

중국 온라인 여행 플랫폼 투뉴(途牛, 나스닥: TOUR)은 최근 2023년 1분기 실적을 발표했다. 투뉴의 매출액은 전년 동기 대비 크게 증가했지만 2019년에 뒤처졌다. 올해 투뉴는 새로운 마케팅 채널에 많은 자금을 투입했으며 효과는 아직 2분기 실적에 반영되지 않았다. 이에 대해 하이저 캐피털은 다음과 같은 몇 가지 점을 총화했다.

1. 포스트 코로나에 실적 회복이 더디다. 이번 분기의 투뉴 매출액은 6,318만 위안이다. 전년 동기 대비 52% 증가했지만 2019년 같은 기간의 14%에 그쳤다. 이 중 단체관광 수익은 4,013만 위안으로 2019년 같은 기간의 11%를 차지했다. 기타 수익은 2,305만 위안으로 2019년 같은 기간의 25%를 차지했다.

2. 신제품 라인은 여전히 육성해야 한다. 국제 온라인 여행사의 재무 실적을 보면 포스트 코로나에 단체 여행의 회복이 가장 느리다는 것을 알 수 있다.투뉴도 이를 의식한 것으로 보인다. 1분기 비단체관광 분야 수익이 이미 전체 수익의 36%를 차지했지만 2019년의 20%에 그쳤기 때문이다. 1분기 실적 보고 전화 회의에서 투뉴 CEO 위둔더(于敦德)도 이미 공급망 상류에서 경자산 모델로 투뉴 자영의 민박을 운영하고 있다고 언급했다. 세 번째 자영 민박은 이미 1분기에 난징에 개업하여 입주율이 70%를 넘었다.

3. 새로운 마케팅 채널에 집중한다. 포스트 코로나 회복은 여전히 진행 중이며, 투뉴는 '회원 직판'과 '더우인(抖音)을 통해 판매'에 중점을 두고 있다. 투뉴의 실적에 따르면 5월에 회원의 하루 최고 매출액은 3,000만 위안을 넘었다. 4월에 투뉴는 더우인(抖音)호텔과 관광공급업체가운데서 제3위를 차지했으며 총매출액은 3,000만 위안을 초과했다.

4. 2분기는 완만한 회복세를 보이고 있다. 회사가 실적 발표 전화 회의에서 제시한 2분기 수익 전망치는 8,870만~9,240만 위안으로 최대 2019년 같은 기간의 18% 정도로 회복될 것으로 예상된다. 성장은 했지만 더 노력해야 한다.

文章鏈接 Hyperlink:https://ir.tuniu.com/2023-06-09-Tuniu-Announces-Unaudited-First-Quarter-2023-Financial-Results

資料來源 Resource:Tuniu

標籤 Label:TOUR Tourism Marketing Post-pandemic