登錄

登錄

海擇短評 Haize Comment:

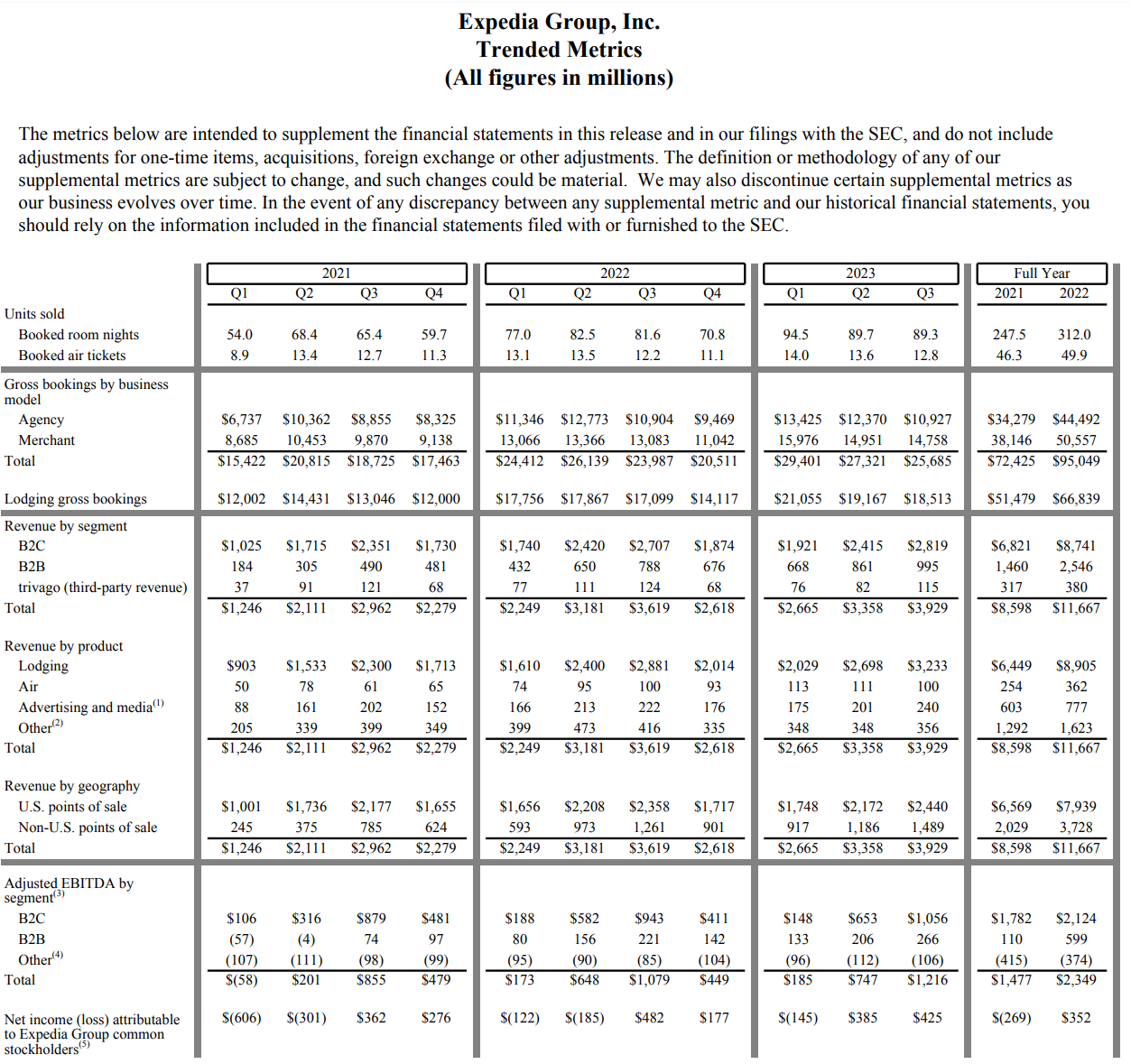

Expedia(NASDAQ: EXPE)近期公告2023Q3財報,雖然間夜量與收入在QoQ層面略為下滑,但收入與EBITDA則創下歷史新高,公司同時也宣布回購股票,此舉提振市值,但長期競爭力仍需觀察。海擇資本提供部分季報解讀如下:

1. Q3財務新高背後存隱憂: Expedia本季收入39.3億美元、Adjusted EBITDA為12.2億美元,雙雙創下歷史新高,其中單季EBITDA能超過10億美元猶不容易,在旅遊業界盈利能力僅次於Booking(NASDAQ: BKNG)與Airbnb(NASDAQ: ABNB)。不過,GMV部分QoQ下降6%,間夜數也略少了40萬(不到1%),雖然減少的規模都不大,但這意味著市占率降低,而Expedia的同業競爭者恰恰也就是Booking與Airbnb,這兩者的市場佔有率都處於增長,長期必然衝擊Expedia。只能說,既生瑜、何生亮,如同我們此前說的,盈利能力無法掩蓋Expedia在同業競爭格局中偏弱的事實。

2. B2B業務展望仍存疑:本季Expedia仍強調B2B事業的強勁增長,不過從增速看,其實Expedia的"傳統"B2C業務本季增速為16.7%,比B2B增速15.5%還高。對於B2B的強勁增長,Expedia說明中國地區的需求回升,Q3中國區合作夥伴的GMV的YoY超過150%,但考慮到中國2022年仍處於大規模封城,GMV絕對值應該非常小,150%的增速並不具意義;此外,按照Expedia的會計準則,給到合作夥伴的分銷佣金是要做為行銷費用認列的,也就是說,實際的佣金收入應該還遠低於所認列的10.0億美元,與本季達28.2億美元的B2C收入相比,占比仍小,僅略高於三成。

3. 公告50億美金回購股票:公司本季公告將以50億美金回購集團股票,大舉提振了投資人信心,間接帶動市值。但值得注意的是,依公司本季的資產負債表,現金與約當現金也才50.6億美金,相當於公司的現金就不作投資收購與其它資本支出了,這會影響公司競爭力的長期前景;不過按公司過往市值波動,回購股票時確實也都是市值低點。只能說,這樣的做法是高階經理人在思考長期競爭力與短期市值間博弈後的選擇。

4. Q4增速優於Booking:相對於Booking預期Q4弱於Q3,Expedia在電話會議說明Q4的GMV增速將與Q3一致,收入與EBITDA的YoY增速還會優於Q3;考慮到Expedia各項財務指標的絕對值比Booking低不少,也許這些預期意義不大,但這會不會是Expedia在"One key"整合上線後的增長起點,仍可以觀察。

----------

Expedia (NASDAQ: EXPE) released its financial results for Q3 2023. Although there was a slight decline in quarter-over-quarter growth of room nights and revenue, both revenue and EBITDA reached historical highs. The company also announced a stock repurchase, which boosted its market value. However, its long-term competitiveness remains to be observed. Haize Capital provides the following interpretation of the quarterly report:

1. Underlying Concerns Behind Q3 Financial Highs: Expedia's revenue for this quarter was $3.93 billion, and its Adjusted EBITDA was $1.22 billion, both setting historical records. Achieving an EBITDA of over $1 billion in a single quarter is commendable, placing it just behind Booking (NASDAQ: BKNG) and Airbnb (NASDAQ: ABNB) in terms of profitability in the travel industry. However, there are concerns: the Gross Merchandise Value (GMV) decreased by 6% quarter-over-quarter, and the number of room nights fell slightly by 400,000 (less than 1%). Although these declines are modest, they indicate a reduction in market share. Expedia's competitors, Booking and Airbnb, are experiencing growth in market share, which could inevitably impact Expedia in the long run. As we have previously stated, profitability does not overshadow the fact that Expedia's competitive position in the industry is relatively weak.

2. Doubts Remain in the Outlook of B2B Business: This quarter, Expedia continued to emphasize the robust growth of its B2B segment. However, a closer look at the growth rates reveals that Expedia’s traditional B2C business actually grew faster, at 16.7%, compared to the 15.5% growth rate of B2B. Expedia mentioned a resurgence in demand from the China region, with a Year-over-Year GMV growth exceeding 150% among Chinese partners in Q3. However, considering China’s extensive lockdowns in 2022, the absolute value of GMV would be very low, rendering the 150% growth rate less significant. Additionally, according to Expedia’s accounting principles, the distribution commissions paid to partners are recognized as marketing expenses. This means that the actual commission revenue is likely much lower than the reported $1.0 billion, especially when compared to the $2.82 billion revenue from B2C operations this quarter. B2B’s contribution, while slightly more than one-third, remains a small proportion of total revenue.

3. Announcement of $5 Billion Stock Repurchase: This move significantly boosted investor confidence and indirectly propelled the company's market value. However, it's important to note that according to the company's balance sheet for this quarter, its cash and cash equivalents total only $5.06 billion. This implies that nearly all of Expedia's available cash is being channeled into stock repurchases, rather than investments, acquisitions, or other capital expenditures, which could affect the company's long-term competitive prospects. However, considering the historical fluctuations in the company's market value, the timing of these buybacks often coincides with lower market valuations. It seems that this approach reflects a strategic choice by senior management, balancing long-term competitiveness against short-term market value.

4. Q4 Growth Expected to Outperform Booking: Contrary to Booking's expectation of a weaker Q4 compared to Q3, Expedia indicated in a conference call that its Q4 GMV growth rate would be consistent with Q3. Additionally, the YoY growth rates for revenue and EBITDA are expected to exceed those of Q3. It's worth noting that Expedia's absolute financial metrics are significantly lower than Booking's, which might diminish the significance of these expectations. However, this could potentially mark a turning point for Expedia, especially following the integration and launch of their "One Key" initiative. This development warrants further observation.

----------

익스피디아(NASDAQ: EXPE)는 2023년 3분기 재무실적을 발표했다. 총 객실 이용 박수와 영업수익의 분기 대비 증가는 약간 감소했지만 영업수익과 EBITDA 모두 사상 최고 수준을 기록했다. 이 회사는 또한 주식 환매 계획을 발표했는데, 이는 시가를 높였다. 그러나 장기적인 경쟁력은 여전히 지켜봐야 한다. 하이저 캐피털의 분기 보고서에 대한 해석은 다음과 같다.

1. 3분기 실적 신기록 뒤에 잠재적 우려가 있다. 익스피디아의 이번 분기 영업수익은 39억3,000만 달러, Adjusted EBITDA는 12억2,000만 달러로 모두 사상 최대를 기록했다. 한 분기 EBITDA가 10억 달러를 넘는 것은 쉽지 않은 일이다. 관광업의 수익성은 부킹(NASDAQ: BKNG) 및 에어비앤비(NASDAQ: ABNB) 다음으로 높다. 그러나 익스피디아의 GMV 분기는 전분기 대비 6% 감소했고 객실 이용 박수는 40만(1% 미만)으로 소폭 감소했다는 점이 우려된다. 감소 폭은 크지 않지만 익스피디아의 시장 점유율이 감소했음을 나타낸다. 익스피디아의 경쟁사인 부킹과 에어비앤비의 시장 점유율은 오히려 성장하고 있다. 장기적으로는 익스피디아에 영향을 미칠 수밖에 없다. 앞서 말했듯이 수익성은 업계에서 상대적으로 취약한 익스피디아의 경쟁 지위를 숨길 수 없다.

2. B2B 사업의 전망은 여전히 의문이다. 이번 분기에도 익스피디아는 B2B 사업의 강력한 성장을 계속 강조했다. 그러나 성장률을 자세히 살펴보면 익스피디아의 전통적인 B2C 사업은 실제로 16.7%로 더 빠르게 성장했다는 것을 알 수 있다. 반면 B2B 사업은 15.5% 성장했다. 익스피디아는 중국 지역의 수요 회복을 언급했다. 3분기 중국 파트너의 GMV는 전년 동기 대비 150% 이상 증가했다. 그러나 2022년 중국 대부분 지역이 코로나19의 영향으로 인해 GMV의 절대치가 상대적으로 낮다는 점을 감안하면 150% 의 성장률은 의미가 없다. 또한 익스피디아의 회계 원칙에 따라 파트너에게 지불 된 분양 커미션은 마케팅 비용으로 확인되었다. 이는 실제 커미션 수익이 보고된 10억 달러보다 훨씬 낮을 수 있다는 것을 의미하며, 특히 이번 분기 B2C 사업의 28억2,000만 달러 수익과 비교할 때 더욱 그렇다. B2B 사업은 3배에 불과해 총수익에서 차지하는 비율은 여전히 작다.

3. 50억 달러를 주식 환매에 사용한다고 발표했다. 이는 투자자들의 신심을 크게 진작시켰고 간접적으로 회사의 시가를 추동했다. 그러나 이 회사의 이번 분기 대차대조표에 따르면 현금과 현금 등가물 총액은 50억6,000만 달러에 불과하다. 이는 익스피디아의 거의 모든 가용 현금이 투자, 인수 또는 기타 자본 지출이 아닌 주식 환매에 사용되고 있음을 의미하며, 이는 회사의 장기적인 경쟁 전망에 영향을 미칠 수 있다. 그러나 회사의 시가총액의 역사적 파동을 고려할 때, 종종 시장 가치가 낮을 때 환매하는 좋은 시기이다. 이러한 방식은 장기적인 경쟁력과 단기적인 시장 가치의 균형을 맞추기 위한 고위 경영진의 전략적 선택을 반영하는 것으로 보인다.

4. 4분기 성장은 부킹을 상회할 전망이다. 부킹이 3분기보다 4분기가 부진할 것으로 예상한 것과 달리 익스피디아는 콘퍼런스콜에서 4분기 GMV 성장률이 3분기와 일치할 것이라고 밝혔다. 또한 영업수익과 EBITDA의 YoY 성장률은 3분기를 상회할 것으로 예상된다. 특히 익스피디아의 각종 재무지표의 절대치는 부킹보다 현저히 낮아 이런 전망의 중요성을 낮출 것이다. 그러나 이것은 특히 "One Key" 프로그램을 통합하고 출시 한 후 익스피디아의 전환점을 나타낼 수 있다. 이 발전은 한층 더 관찰할 필요가 있다.

文章鏈接 Hyperlink:https://www.expediagroup.com/investors/news-and-events/financial-releases/default.aspx

資料來源 Resource:ExpediaGroup

標籤 Label: EXPE BKNG OTA Accommodation B2B ABNB