登錄

登錄

海擇短評 Haize Comment:

途牛(NASDAQ:TOUR)近期公告2023Q3財報,整體結算繼續盈利且創歷史新高。本季途牛主營的跟團遊事業快速增長,雖然出境遊的佔比仍不高,但已較Q2翻倍,公司是否能穩定盈利,還需看Q4的財報表現。海擇資本解讀如下:

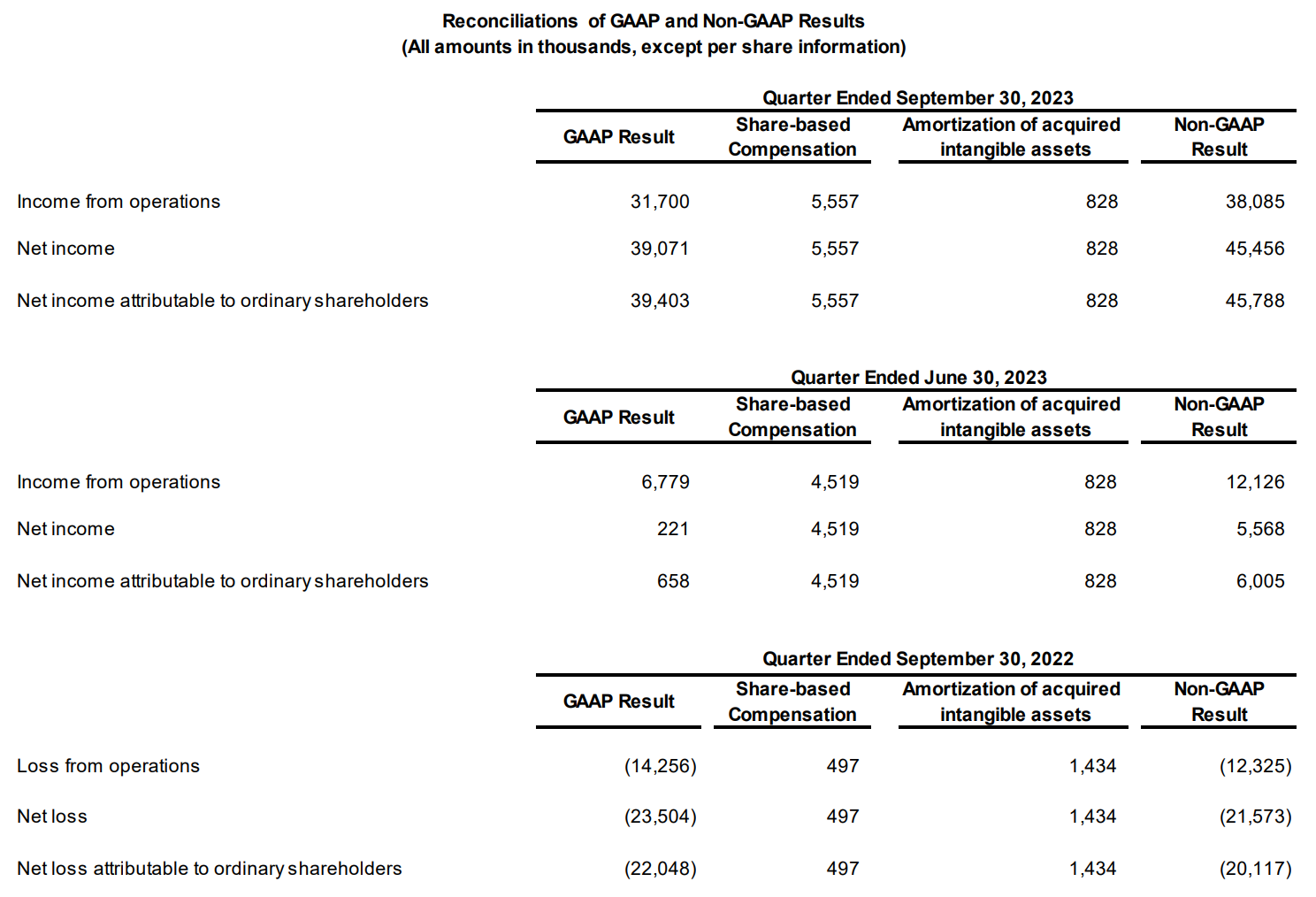

1. 營業利潤放大:在Q2取得歷史首次盈利之後,途牛Q3繼續保持盈利,GAPP運營利潤達3,120萬人民幣,QoQ增長3.6倍,公司也連續三個季度維持正向的營運現金流。不過從收入看,Q3收入1.8億人民幣,僅約2019年同期的21%,規模降低不少,與攜程的跟團遊恢復達81%也相距頗大,但這仍是一次臥薪嘗膽後的復出。公司對Q4結算僅給到全年盈利的預期,由於前三季已累積盈利2,149萬人民幣,且根據Q4收入預期(在8,740萬人民幣與9,290萬人民幣之間),將產生50%的季減,因此Q4仍不無虧損可能。

2. 跟團遊產品線重拾增長:相對於總收入QoQ增長78%,本季跟團遊收入1.50億人民幣,QoQ增長115%,因此可以理解為Q3跟團遊大舉增長,與此前以"其他"收入為增長主軸不同。具體看交易額較大的跟團遊出行目的地,境內以雲南、廣東兩省為主;境外以歐洲排名第一,第二梯隊是馬爾地夫和東南亞,再次是新加坡、紐西蘭和阿拉伯聯合大公國,可以看出公司更重視高客單價與盈利能力。

3. 繼續經營抖音通路:繼Q2強調在抖音的酒旅品類銷量取得全國前三後,Q3公司說明自營MCN(Multi-Channel Network)機構的成績,目前已孵化100多名新興網紅,不過公司尚未針對該領域公告銷售額、成本與財務結算。

4. 出境遊仍待強化:從Q3交易額看,公司約有80%來自國內遊, 出境遊約貢獻總交易額的20%,雖然比Q2的10%增長,但佔比仍不高。隨著中國國際運力逐漸恢復,公司是否能抓緊機遇,將是盈利能否再放大的判斷依據之一。

----------

Tuniu (NASDAQ: TOUR) announced its financial report for Q3 2023, showing continued profitability and setting a new historical high. This quarter, Tuniu's main business of group tours saw rapid growth. Although the proportion of outbound tours is still not high, it has doubled compared to Q2. Whether the company can maintain stable profitability will depend on the Q4 financial results.

1. Operating Profit Increase: Following its first-ever profit in Q2, Tuniu continued to maintain profitability in Q3, with a GAAP operating profit of 31.2 million RMB, a 3.6-fold increase QoQ. The company also maintained positive operating cash flow for three consecutive quarters. As for revenue, Q3 brought in 180 million RMB, only about 21% of the same period in 2019, indicating a significant decrease in scale. This is quite a gap compared to Ctrip's group tour recovery, which reached 81%, but it still marks a comeback after a period of hardships. The company's forecast for Q4 only provides an expectation of annual profitability, given the accumulated profit of 21.49 million RMB in the first three quarters, there is a possibility of a loss in Q4.

2. Group Tour Product Resumes Growth: Compared to a 78% QoQ increase in total revenue, this quarter's group tour revenue reached 150 million RMB, a 115% increase QoQ. This indicates a significant growth in group tours in Q3, differing from the previous focus on "other" sources of revenue. In terms of the larger transaction volumes in group tours, domestic destinations are mainly in Yunnan and Guangdong provinces; for international destinations, Europe ranks first, followed by the Maldives and Southeast Asia, with Singapore, New Zealand, and the United Arab Emirates forming another tier. This demonstrates the company's increased focus on destinations with higher customer spending and profitability potential.

3. Continued Focus on Douyin Channel: Following Q2's emphasis on achieving top three sales in Douyin's hotel&travel category, in Q3, the company highlighted the achievements of its self-operated MCN (Multi-Channel Network). Currently, it has nurtured over 100 emerging internet celebrities. However, the company has not yet announced specific sales figures, costs, or financial settlements for this area.

4. Outbound Travel Still Needs Strengthening: Looking at Q3 GMV, about 80% came from domestic travel, with outbound travel contributing approximately 20% to the total GMV. Although this is an increase from 10% in Q2, the proportion is still not high. As China's international transport capacity gradually recovers, whether the company can seize this opportunity will be one of the determinants in assessing whether profitability can be further enhanced.

----------

투뉴(NASDAQ: TOUR)는 2023년 3분기 재무 실적을 발표했다. 보고서에 따르면 투뉴는 지속적으로 이익을 내고 있으며 사상 최고치를 기록했다. 이번 분기에 투뉴의 주요 경영 단체 관광 사업은 빠르게 성장했다. 해외여행 비율은 여전히 높지 않지만 2분기와 비교하면 두 배로 늘었다. 회사가 안정적인 수익성을 유지할 수 있을지는 4분기의 재무 실적에 달려 있다.

1. 영업이익이 증가하다. 투뉴는 2분기에 처음으로 흑자를 낸 데 이어 3분기에도 흑자를 이어갔다. GAAP의 영업이익은 3,120만 위안으로 분기 대비 3.6배 증가했다. 이 회사는 또 3분기 연속 플러스 경영 현금 흐름을 유지했다. 3분기 영업수익은 1억8,000만 위안으로 2019년 동기의 21% 정도에 불과하여 규모가 뚜렷이 하강했다. 씨트립의 81%와 단체여행이 회복된 것에 비하면 상당히 큰 차이다. 그러나 이는 여전히 투뉴가 어려운 시기의 회복을 경험했음을 나타냈다. 회사의 4분기 전망은 연간 흑자 전망만 제공했는데, 지난 3분기 누적 흑자 2,149만 위안을 감안할 때 4분기 수익 전망(8,740만 위안과 9,290만 위안 사이)이 50% 감소할 것이기 때문에 4분기 투뉴는 적자 가능성이 존재한다.

2. 패키지 여행 상품이 성장을 회복하다. 총영업수익이 분기 대비 78% 증가한데 비해 이번 분기의 단체관광 영업수익은 1억5,000만 위안으로 분기 대비 115% 증가되였다. 이는 '기타'소득원에 주목했던 이전과 달리 3분기 단체관광 수익이 눈에 띄게 증가했음을 보여준다. 거래량이 비교적 큰 패키지여행으로 볼 때 국내 목적지는 운남과 광동에 집중되여 한다. 국제 목적지에서는 유럽이 1위를 차지했고 몰디브와 동남아시아가 뒤를 이었다. 싱가포르, 뉴질랜드, 아랍에미리트가 또 다른 제대를 구성했다. 이는 이 회사가 더욱 높은 고객의 소비와 이익 잠재력을 가진 목적지에 갈수록 관심을 돌리고 있음을 보여준다.

3. 더우인(抖音) 채널을 계속 운영한다. 2분기에는 더우인 호텔과 여행 품목의 전국 1∼3위 매출 달성을 강조한 데 이어 3분기에는 자사가 자영하는 MCN(Multi-Channel Network)의 성과를 강조했다. 현재 100여 명의 신흥 왕훙을 배출했다. 그러나 이 회사는 아직 이 채널의 구체적인 매출액, 원가, 재무 결산을 발표하지 않았다.

4. 해외여행 사업은 여전히 강화해야 한다. 3분기 GMV를 보면 국내 여행의 약 80%, 해외여행이 전체 GMV의 약 20%를 차지했다. 해외여행은 2분기의 10%보다는 늘어난 것이지만 여전히 그 비율은 높지 않다. 중국의 국제 운송 능력이 점차 회복됨에 따라 회사가 이 기회를 잡을 수 있을지는 이익이 한층 더 향상될 수 있는지를 평가하는 결정적인 요소 중의 하나가 될 것이다.

文章鏈接 Hyperlink:https://ir.tuniu.com/

資料來源 Resource:Tuniu

標籤 Label: Tuniu TOUR Group Tour Outbound Travel Multi-Channel Network